Учет лизинга у лизингополучателя в у.е. (фирма на УСН)

Если Ваша организация заключила договор лизинга, то важно правильно определить все расходы и включить их в затраты. Правильность учета зависит от всех условий, прописанных в договоре лизинга:

- У кого ведется учет предмета лизинга (у лизингополучателя или лизингодателя);

- В какой валюте отражена стоимость предмета лизинга и договора лизинга;

- Срок договора лизинга;

- Размер выкупной стоимости предмета лизинга;

- Порядок начисления амортизации на предмет лизинга (амортизируемая стоимость, срок полезного использования) и др.

Пример.

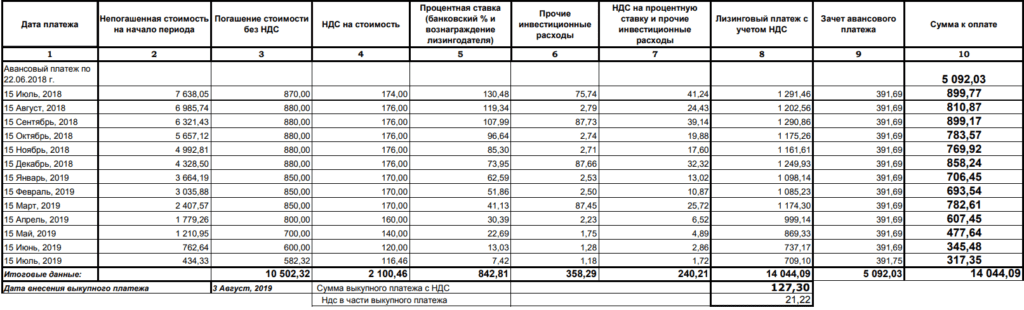

Фирма заключила договор лизинга с ООО «Лизингодатель». Предмет лизинга – автомобиль. По договору стоимость предмета лизинга составила эквивалент 12 730,08 USD, в т.ч. НДС – 2 121,68 USD на дату передачи предмета лизинга. Цена договора лизинга с НДС составляет сумму в бел. руб., эквивалентную 14 171,39 USD.

Срок договора лизинга 13 месяцев.

Лизингополучатель в соответствии с графиком платежей в срок до 22.06.2018 осуществляет авансовый платеж в сумме, эквивалентной 5 092.03 USD.

Учет Предмета лизинга на балансе в составе активов осуществляет Лизингополучатель.

Срок полезного использования устанавливается равным сроку лизинга, указанному в графике платежей.

Поступление объекта лизинга

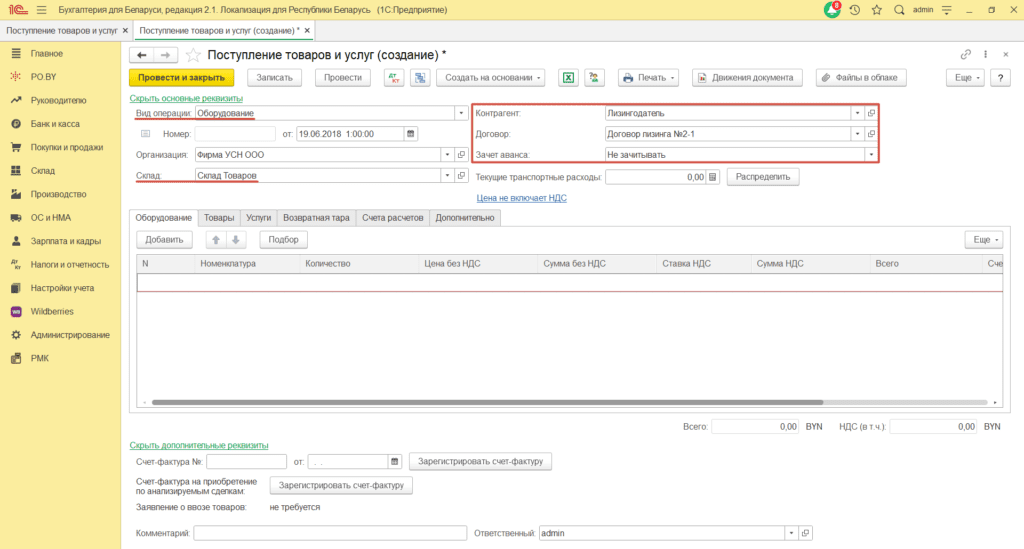

Поступление объекта лизинга в программе оформляется документом “Поступление товаров и услуг” (вкладка Покупки и продажи).

По договору лизинга предмет лизинга передается на баланс лизингополучателя в сумме, эквивалентной 12 730,08 USD. Автомобиль был передан по накладной от 19.06.2018.

Оформляем документ “Поступление товаров и услуг” на поступивший автомобиль в бел.руб. в пересчете по курсу 2,0102.

Условия: договор с лизингодателем в программе оформляете в BYN.

Шапка документа заполняется следующим образом:

Вид операции: Оборудование;

Дата: дата накладной;

Склад: склад поступления предмета лизинга (с типом “Оптовый”);

Контрагент: лизингодатель;

Договор: с поставщиком в BYN;

Зачет аванса: Не зачитывать.

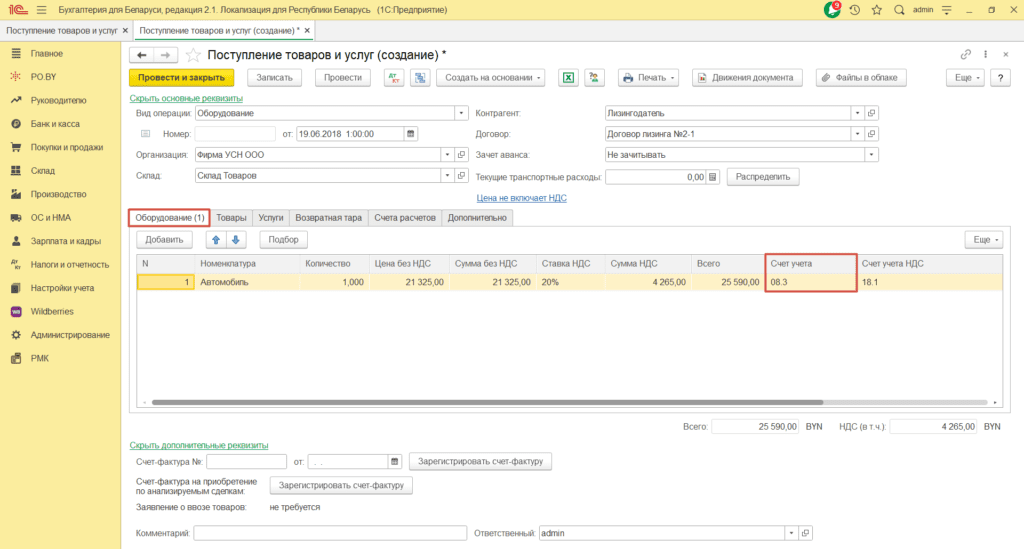

Табличная часть документа заполняется на вкладке “Оборудование”. В табличной части необходимо указать предмет лизинга, цену и ставку НДС:

Счет учета: 08.3;

Счет учета НДС: 18.1. Т.к. фирма работает Без НДС, то входящий НДС будет включаться в стоимость предмета лизинга.

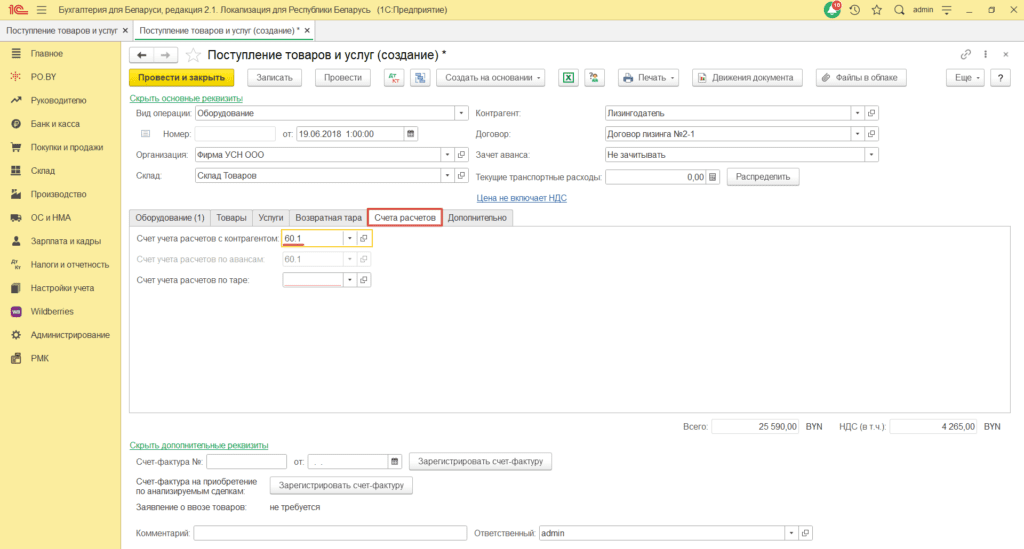

На вкладке Счета расчетов: счет учета расчетов с контрагентом – 60.1.

Ввод в эксплуатацию предмета лизинга

- Ввод в эксплуатацию предмета лизинга осуществляется при помощи документа “Принятие к учету ОС” (вкладка ОС и НМА).

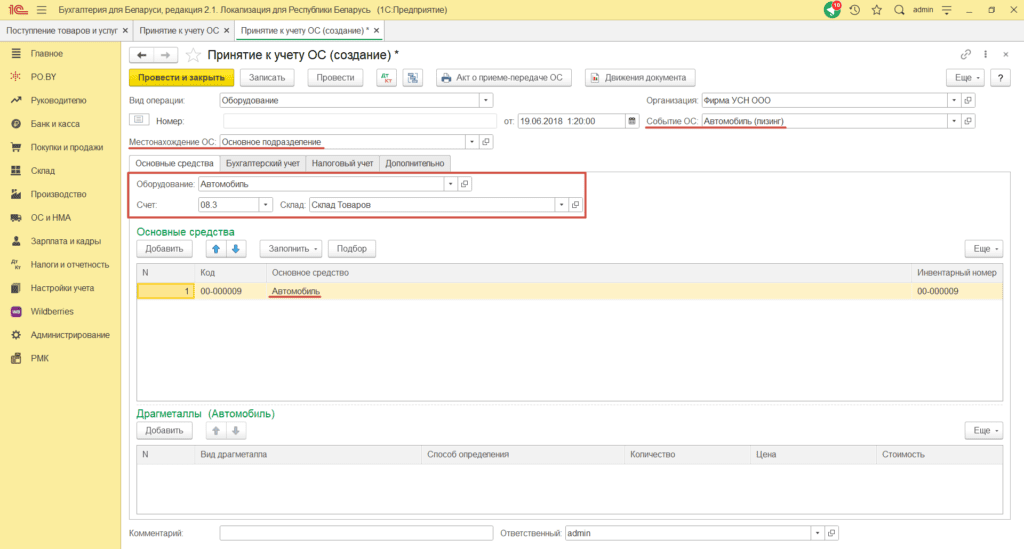

Документ заполняется следующим образом:

Вид операции: Оборудование;

Местонахождение ОС: выбрать необходимое подразделение;

Событие ОС: выбрать существующее или создать новое;

Оборудование: поступивший предмет лизинга;

Счет: 08.3;

Склад: склад поступления предмета лизинга;

Основное средство: создать новое, указать группу ОС и амортизационною группу ОС.

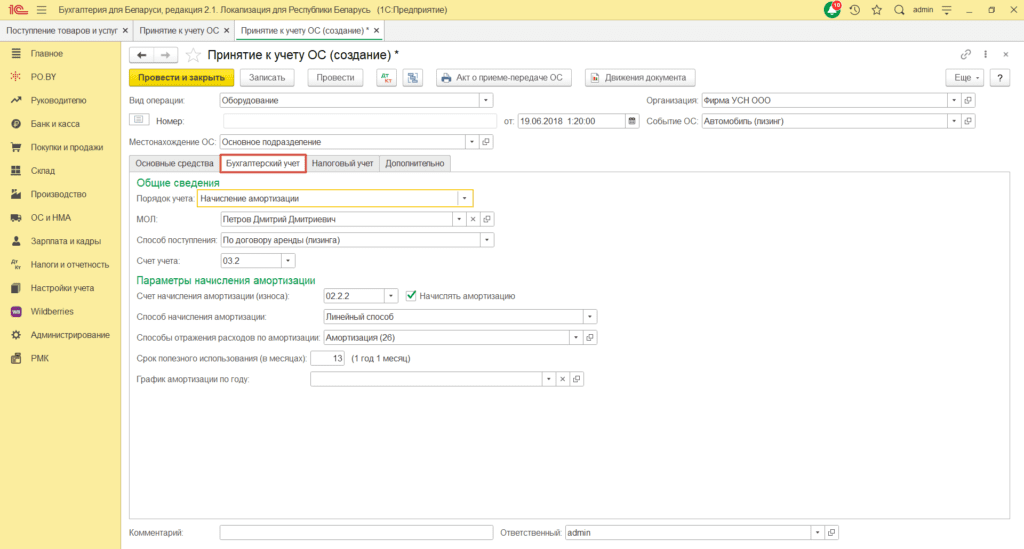

Вкладка Бухгалтерский учет заполняется следующим образом:

Порядок учета: Начисление амортизации;

Способ поступление: По договору аренды (лизинга);

Счет учета: 03.2;

Счет начисления амортизации: 02.2.2;

Способ начисления: выбрать необходимый из списка;

Способ отражения расходов: выбрать из списка или создать новый (счет затрат 26);

Срок полезного использования: устанавливается равным сроку графика платежей (13 месяцев, в соответствии с примером).

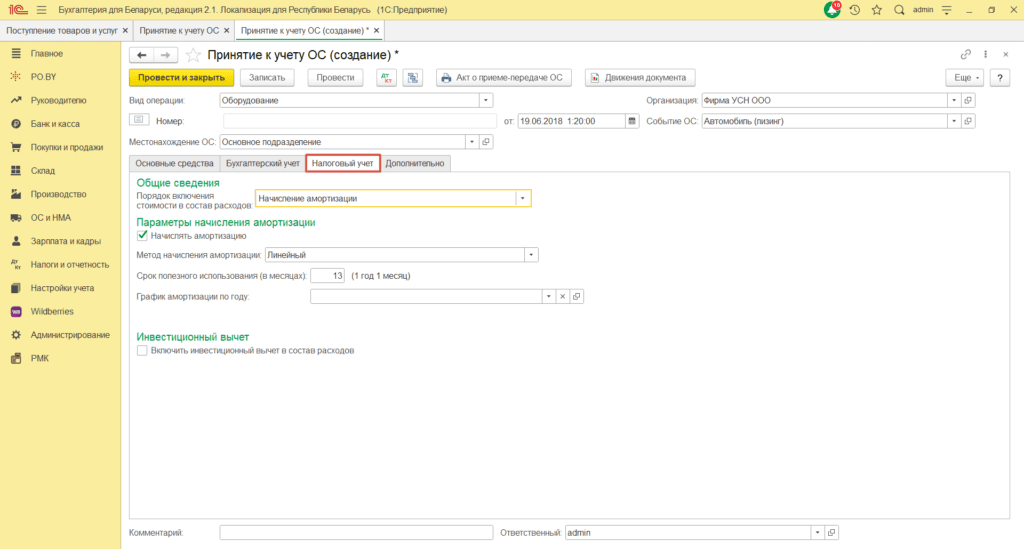

Вкладка Налоговый учет:

Начисление амортизации по предмету лизинга

Согласно п. 52 Инструкции о порядке начисления амортизации «за срок действия договора как лизингодатель, так и лизингополучатель имеют право производить начисление амортизации в сумме, не превышающей разницу между контрактной стоимостью объекта лизинга и его выкупной (остаточной) стоимостью, определяемой условиями договора».

То есть амортизируемая стоимость автомобиля не может превышать 12 730,08 – 127,30 (остаточная стоимость) = 12 602,78 USD.

Согласно п. 51 Инструкции по начислению амортизации «начисление амортизации по объектам лизинга начинается с месяца их ввода в эксплуатацию лизингополучателем».

Программа автоматически начисляет амортизацию с месяца, следующим за месяцем ввода в эксплуатацию.

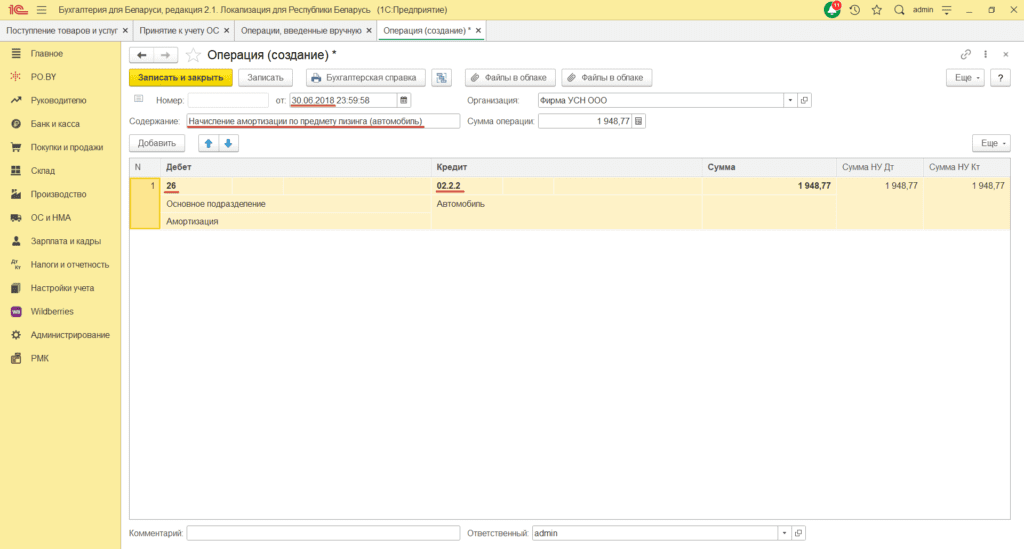

- Для корректного отражения данных в программе, в первом месяце амортизацию необходимо начислить вручную документом “Операции, введенные вручную” (вкладка Налоги и отчетность).

Норма амортизации рассчитывается исходя из суммы в бел. руб., эквивалентной стоимости предмета лизинга за вычетом выкупного платежа:

(12 730,08 – 127,30) * 2,0102 / 13 мес. = 1948,77

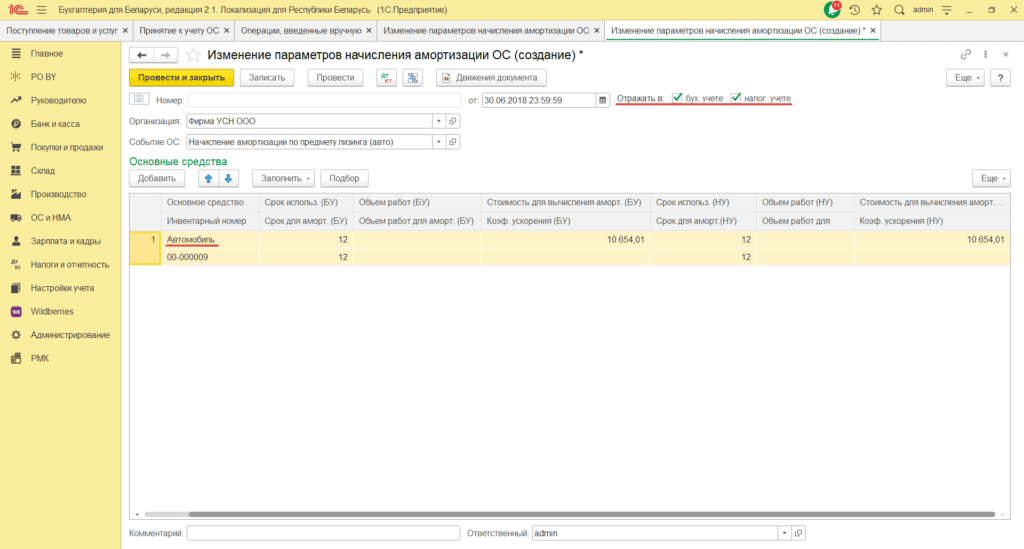

2. Далее необходимо изменить параметры начисления амортизации, чтобы она начислялась правильно и далее. Для этого необходимо оформить документ “Изменение параметров начисления амортизации” (вкладка ОС и НМА).

За стоимость для вычисления амортизации нужно взять амортизационную стоимость предмета лизинга за вычетом амортизации, которую была вручную начислена в первом месяце: ((12 730,08 – 127,30) * 2,0102) – 1948,77 = 10 654,01.

Отражение начисления процентов по лизинговому договору

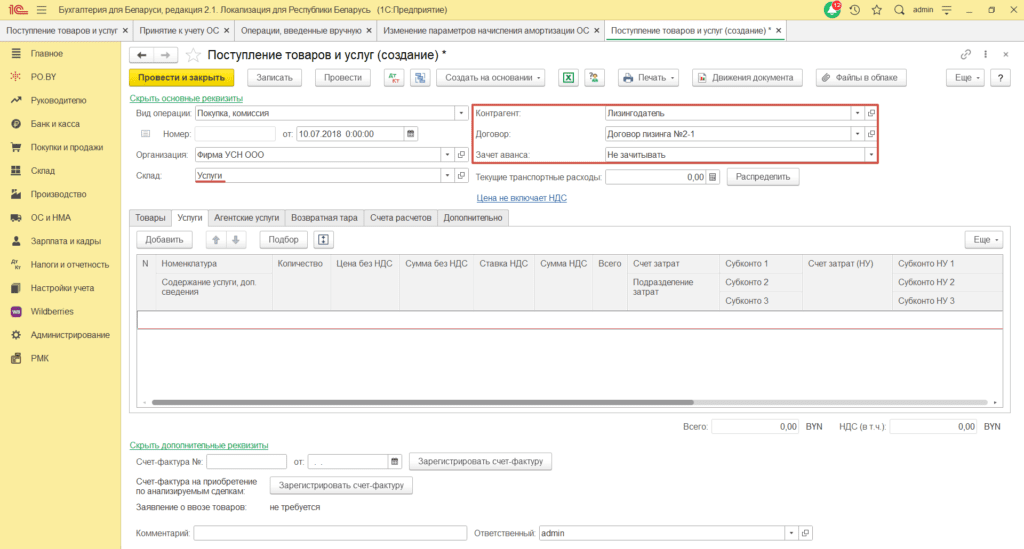

Ежемесячно на сумму лизингового платежа оформляется документ “Поступление товаров и услуг” (вкладка Покупки и продажи).

Шапка документа заполняется:

Вид документа: покупка, комиссия;

Дата: дата платежа;

Склад: Услуги (или другой склад с типом “Оптовый”);

Контрагент: Лизингодатель;

Договор: с поставщиком в ВYN;

Зачет авансов: Не зачитывать.

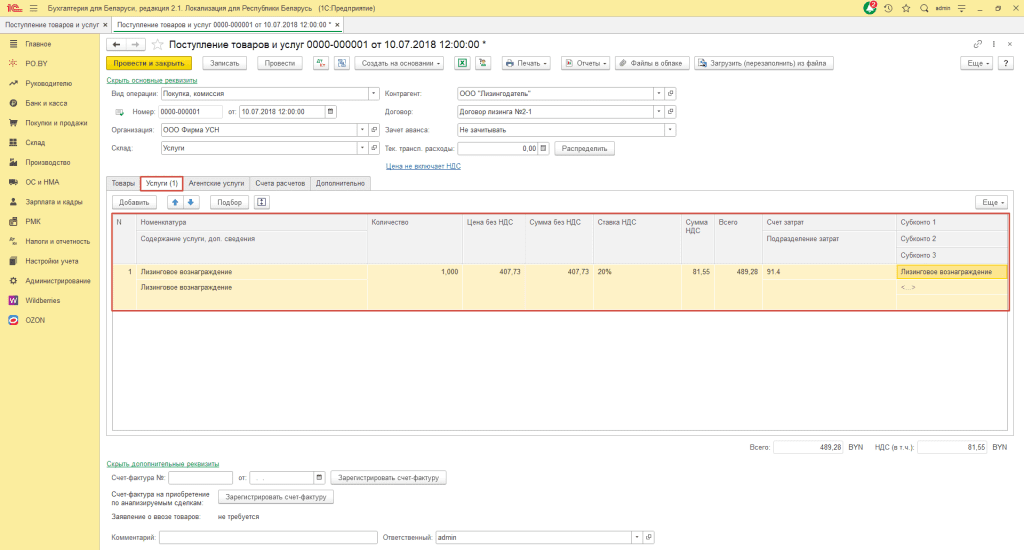

Табличная часть документа заполняется на вкладке Услуги:

Наименование: лизинговое вознаграждение;

Цена без НДС: из табличной части “Процентная ставка + Прочие инвестиционные расходы” от 15 июля, 2018;

Счет затрат: 91.4;

Субконто 1 (статья затрат): выбрать необходимую или создать новую.

Курс на дату оплаты составил 1,9772.

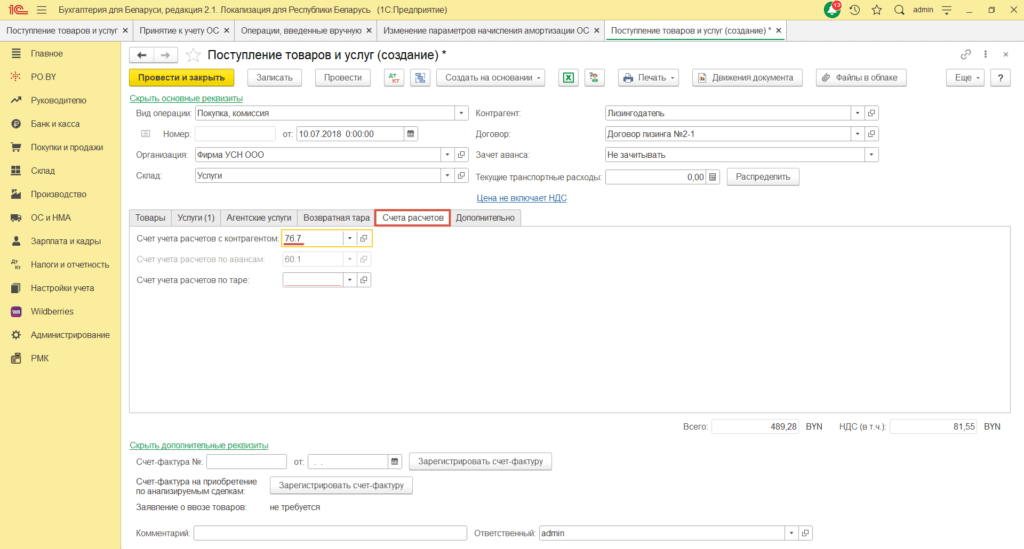

На вкладке Счета расчетов: счет учета расчетов с контрагентом – 76.7.

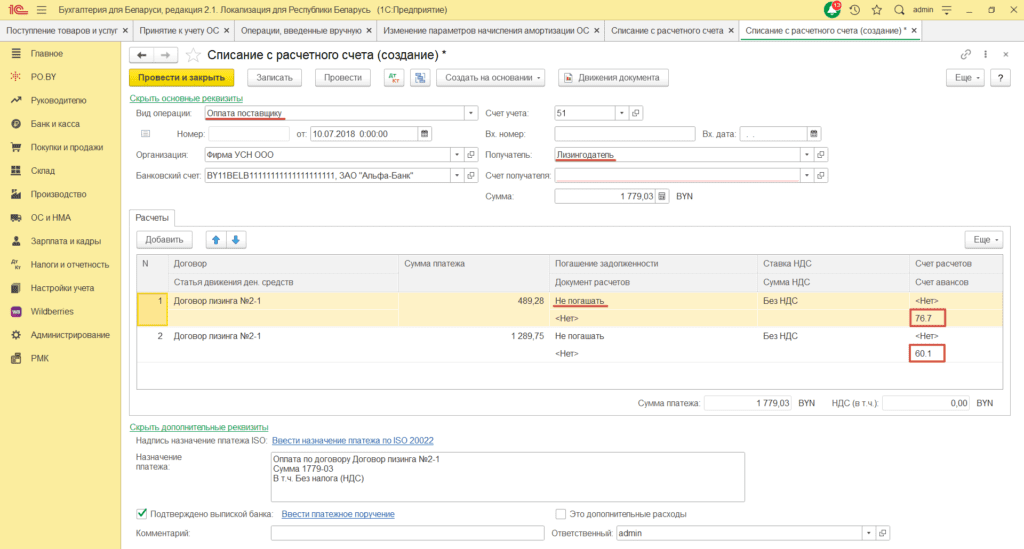

Оплата лизингового вознаграждения и предмета лизинга

Оплата оформляется документом “Списание с расчетного счета” (вкладка Банк и касса).

Если оплата по банку прошла на сумму в бел. руб., эквивалентную сумме в долларах, указанной в графике платежей.

899,77 * 1,9772 = 1779,03 руб.

Для правильности отражения сумм в КУДИР сумму платежа необходимо разбить на 2 строки:

а) сумма лизингового платежа (489,28). Счет расчетов – 76.7;

б) сумма в возмещение стоимости предмета лизинга (1779,03 – 489,28 = 1289,75). Счет расчетов – 60.1.

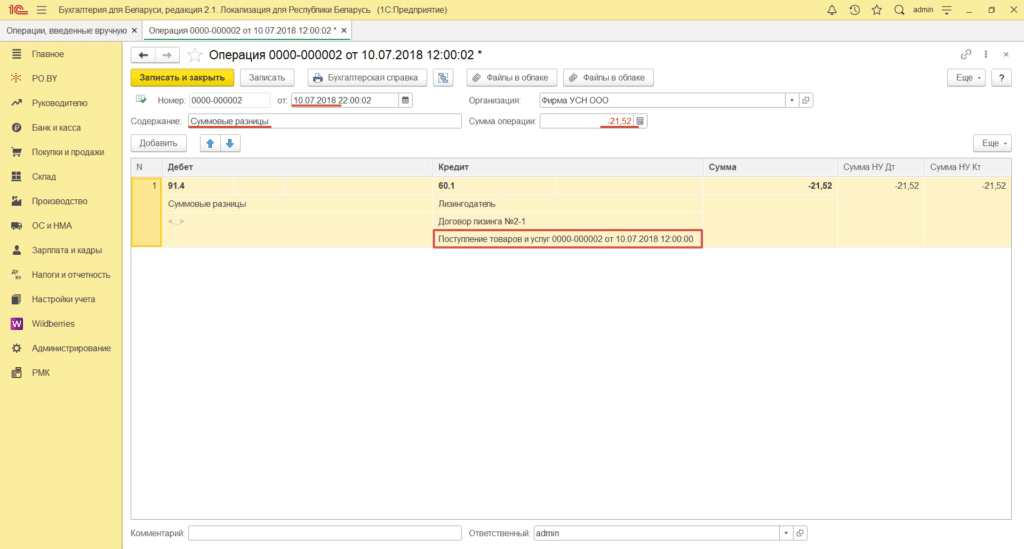

Отражение суммовой разницы

Для того, чтобы в программе шли взаиморасчеты в части возмещения стоимости предмета лизинга, Вам нужно произвести пересчет суммы в счет возмещения стоимости по курсу на дату поступления ОС на учет.

В нашем случае по курсу 2,0102 на 19.06.2018.

(1044 – 391,69) * 2,0102 = 1311,27 руб.

Возникает положительная курсовая разница (1289,75 – 1311,27 = -21,52 руб.)

На сумму разницы необходимо оформить документ “Операции, введенные вручную” (вкладка Налоги и отчетность)

В случае возникновения отрицательной курсовой разницы, документ заполняется таким же образом, но со знаком “плюс” (или отражается проводкой Дт60.1 Кт91.1). По аналитике по счету 60.1 (в субконто 3) необходимо подтянуть документ оплаты за соответствующий месяц.

Комментарии (0)