НДС по товарам при торговле через Озон

Кто уплачивает НДС по товарам при торговле через Озон?

При реализации товаров через Озон в России, у белорусского продавца возникает вопрос касательно уплаты НДС. С недавнего времени среди государств ЕАЭС (в России и Беларуси) приняты нормы, согласно которым налог платят по месту реализации товаров. Кто является плательщиком НДС в этом случае, и в какой бюджет должен быть уплачен налог. В данной статье рассмотрим более подробно нюансы уплаты НДС по товарам при торговле через Озон.

Проблема российского НДС по товарам при торговле через Озон

Законодательство РФ с 1 июля текущего 2024 года (для организаций) и 1 января следующего года (для ИП) обязует регистрироваться в их налоговой и производить уплату НДС в бюджет. Эти нормы распространяются и на продавцов из ЕАЭС, которые реализуют продукцию через электронные торговые площадки физическим лицам. К таким площадкам относятся сайты, маркетплейсы, на которых отражены:

- характеристики товаров

- стоимость товаров

- возможности оформления заказа и оплаты

- условия доставки

В свою очередь, при реализации через посредника уплачивает налог в бюджет РФ именно посредник. Такая обязанность возникает с 01.07.2024, включая ИП. Таким образом, при реализации через Озон, последний выступает посредником, который уплачивает НДС.

При работе через посредника (маркетплейс) продавцам из Беларуси в налоговых органах России регистрироваться не нужно. Уплачивать НДС со всех продаж продавцов из РБ ОЗОН начнет с 01.07.2024 самостоятельно.

Продавец из РБ реализует в Беларусь

При отгрузке на склад Озон (либо продаже с собственного склада) в накладных лучше всего указывать ставку без НДС, так как по сути это внутреннее перемещение на ответственное хранение.

После реализации на основании отчетов Озон необходимо определить страну реализации. В соответствии с этим определить ставку НДС и исчислить налог.

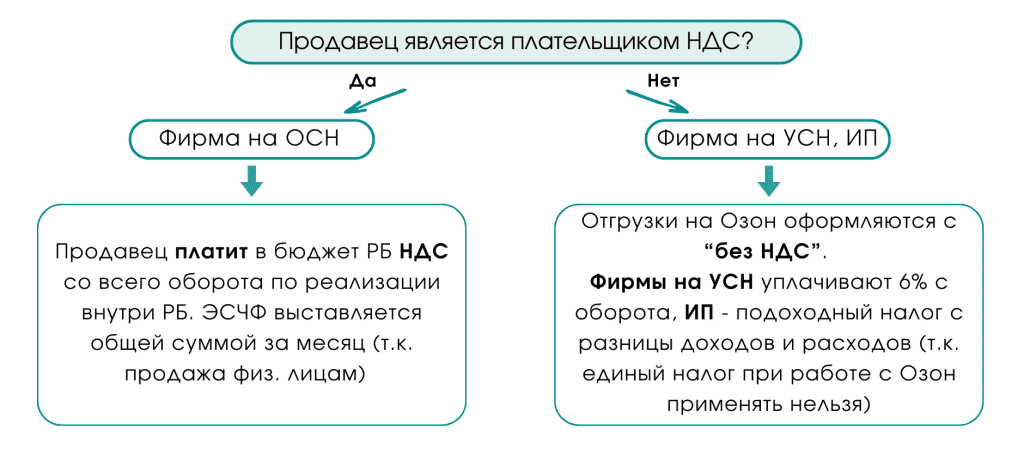

При продаже товаров в РБ необходимость уплаты НДС зависит от того, является ли продавец плательщиком налога на добавленную стоимость:

Продавец из РБ реализует в Россию

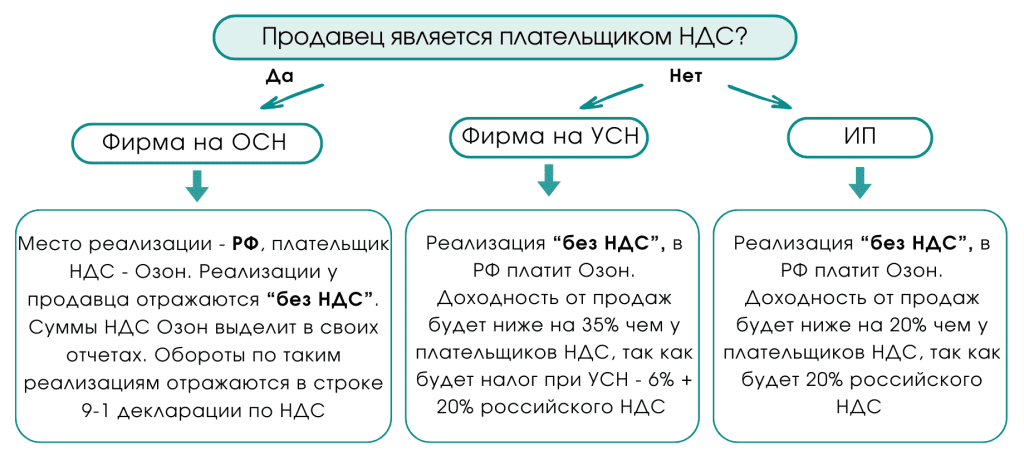

Рассмотрим также два случая: для продавцов - плательщиков НДС и для неплательщиков. При реализации товаров на территории РФ НДС в российский бюджет заплатит именно ОЗОН, как посредник. У белорусских продавцов в учете возникнет следующая картина:

Рассмотрим на примере:

Товар для продажи купили за 120 бел. руб. (в т.ч. 20 руб. - НДС). Его реализовали в РФ за 240 руб. (в т.ч. 40 руб. - НДС).

- Доход у фирмы на УСН = 240 (выручка) - 40 (НДС РФ) - 14,4 (6% УСН РБ) - 120 (с/с) = 65,6 руб.

- Доход у фирмы на ОСН = 240 (выручка) - 40 (НДС РФ) - 120 (с/с) + 20 (вычет НДС) = 100 руб.

Итог: доходность во втором случае выше почти на 35%.

- Доход у ИП = 240 (выручка) - 40 (НДС РФ) - 120 (с/с) = 80 руб.

Итог: доходность во втором случае выше почти на 20%.

Далее рассмотрим более подробно, как учитывает НДС, уплаченный ОЗОНом, белорусский продавец при реализации в Россию и какое налогообложение возникает.

Учет в затратах НДС при торговле через Озон

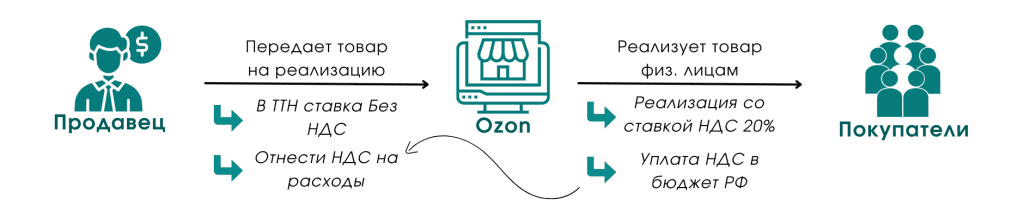

Как писалось выше, при продаже товаров через Озон работает схема реализации через посредника. Вы, как продавец, передаете Озону товар, оформляя ТТН с пометкой без НДС.

При реализации товаров физлицам в РФ Озон, согласно новому законодательству, уплачивает НДС в бюджет РФ в размере 20%. Исходя из ответов ОЗОНа на эту тему, он просто повышает цену продажи для покупателей из РФ.

Все полученное поверенным (комиссионером) по договору комиссии, поручения и других подобных договоров, является собственностью доверителя (комитента). Это вытекает из законодательства двух стран, а именно ст. 974, 999 ГК РФ и 864, 889 ГК РБ. Поверенный должен отчитаться продавцу по сумме ВСЕГО ПОЛУЧЕННОГО по договору комиссии/поручения (перечислить деньги или отчитаться куда он их потратил). НДС, уплаченный ОЗОНом в бюджет РФ, должен быть указан в отчетах. У продавца товара эта сумма не подлежит вычету. Она должна относиться на расходы продавца.

В ходе проведенных операций на белорусского продавца НЕ возлагается обязательство в предоставлении налоговых деклараций и уплате НДС в Российской федерации, так как это делает Озон. Реализация у продавца отражается "Без НДС", так как он не является плательщиком этого налога по реализации в РФ.

Ситуация с отчетами ОЗОНа на 31.07.2024

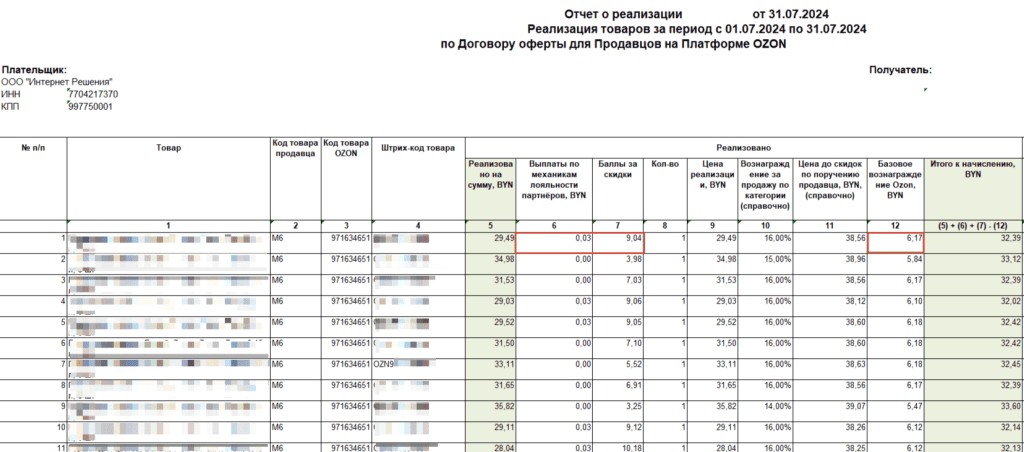

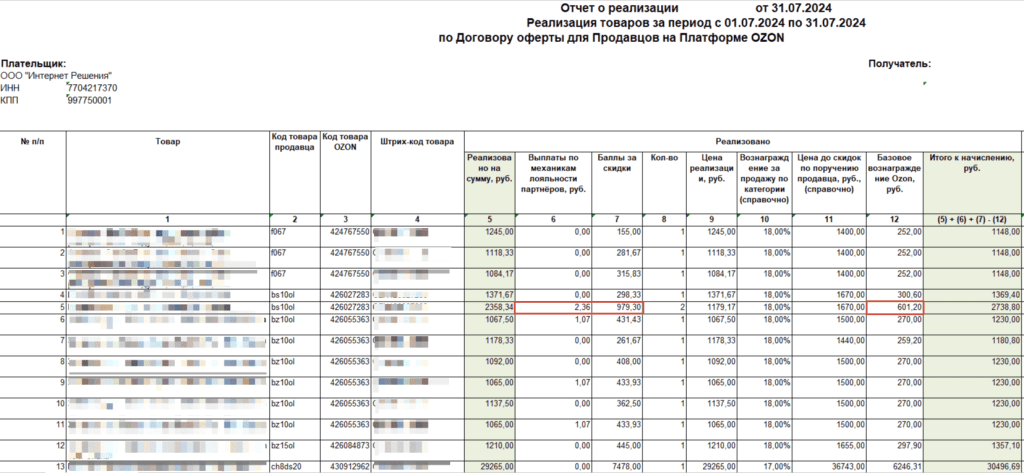

При анализе последних полученных отчетов по реализации можно сделать следующие выводы:

- ОЗОН не отражает уплаченный в РФ НДС. Позицию ОЗОНа на этот счет можно почитать по ссылке https://docs.ozon.by/global/accounting/vat-eeu/?country=BY

- В колонке 5 указана сумма реализации, уменьшенная на сумму НДС. Это является ошибкой, так как поверенный должен отчитаться за ВСЕ ПОЛУЧЕННОЕ по договору согласно ст. 974, 999 ГК РФ и 864, 889 ГК РБ.

- По отчету на 31.07.2024 ОЗОН работает себе в убыток. Это по сути договора не возможно. Все расходы по таким договорам производятся ЗА СЧЕТ ПРОДАВЦА и являются безубыточными для агента.

- Суммы бонусов превышают суммы услуг маркетплейса. Это связано с тем, что ОЗОН не показывает реальную сумму реализации. Из отчета получается, что товар продан по цене, ниже минимальной у продавца.

- Бонусы будут облагаться НДС у продавца плательщика НДС в РБ согласно п. 4. ст. 120 НК РБ.

На наш взгляд, отчет в части реальных сумм реализации не соответствует действительности. Правильным отчет может быть только в том случае, если ОЗОН выделит уплаченный в РФ НДС, а также укажет реальную сумму реализации. При таких отчетах реализация "Без НДС" у продавца будет реально обоснована.

Если у Вас личный кабинет и отчетность ОЗОН в российских рублях, ситуация становится еще более не понятная и запутанная.

Примеры отчетов, предоставленных Озоном 31.07.2024:

Это отчет в валюте RUB. Поскольку он в валюте, правильно отразить курсовые разницы не получится из-за заниженной суммы реализации в отчете.

Выводы

На наш взгляд, отчет в части реальных сумм реализации не соответствует действительности. Правильным отчет может быть только в том случае, если ОЗОН выделит уплаченный в РФ НДС, а также укажет реальную сумму реализации. При таких отчетах реализация "Без НДС" у продавца будет реально обоснована.

На сегодняшний день 31.07.2024 ОЗОН эти суммы не показывает. На наш взгляд, это является не правомерным.

Исходя из всего сказанного, предлагаем бухгалтерам писать в поддержку Озона с требованием указывать в отчетах реальные суммы реализации и НДС, уплаченный в бюджет РФ. Ссылаться нужно на ст. 974, 999 ГК РФ и 864, 889 ГК РБ, по которым все полученное агентом по таким договорам является собственностью продавца. Иначе о правильности отражения в бухгалтерском учете данных операций и правильности уплаченных налогов не может быть и речи.

P.S. Письмо МНС от 12.11.2024 № 2-1-13/03203

В ноябре 2024 года по рассматриваемому вопросу определилось со своей позицией МНС Республики Беларусь. Опубликовано письмо МНС № 2-1-13/03203, которое можно почитать по ссылке.

Если кратко, то позиция МНС заключается в том, что "российского" НДС для белорусских продавцов не существует, в своих отчетах ОЗОН этот НДС не показывает, а выручка селлера и база для НДС по электронной торговле равна указанным в отчете ОЗОНа суммам (т.е. без российского НДС). Зачета уплаченного в РФ НДС также не существует. Позиция проста и понятна. Удивляет только согласие МНС с законностью оферты ОЗОН, а также игнорирование статей ст. 974, 999 ГК РФ и 864, 889 ГК РБ, по которым передать доверителю (отчитаться) нужно "все полученное по сделкам".

Но, для бухгалтеров это хорошая новость. Сейчас можно расслабиться и игнорировать российский НДС по продажам ОЗОН, как не существующий. Также можно отражать реализацию Без НДС по продажам в Россию, так как МНС признает местом реализации РФ. Остаются только вопросы с услугами, бонусами, а еще НДС по продажам в другие страны. Здесь бухгалтерам придется принимать решение самостоятельно.

Также останется нерешаемым вопрос с курсовыми разницами из-за разницы курсов ЦБ и НБ, а также игнорирования российского НДС, полученного от покупателя. Математически бухгалтер не может получить с ОЗОНом одинаковые суммы.

Если Вам это показалось интересным, мы с радостью поможет Вам с внедрением и обучением!

Заполните форму ниже и мы с Вами обязательно свяжемся!

Готовы попробовать?

Начните работать в 1С уже сегодня.

Идеально подходит малому бизнесу, индивидуальным предпринимателям и бухгалтерам на удаленной работе. Сэкономьте свое время и деньги с PO.BY.

Стоимость от 36 рублей в месяц.