Учет расходов у ИП

Как вести учет расходов у ИП при исчислении подоходного налога?

При ведении собственного бизнеса важно изучать возможные варианты налогообложения, формы ведения деятельности и, безусловно, изменения в законодательстве. Благодаря этой информации предприниматель может избежать лишних расходов и, как следствие, увеличить прибыль. В данной статье разберемся, как можно вести учет расходов у ИП при исчислении подоходного налога в соответствии с обновлениями в законодательстве в 2024 году.

Подоходный налог у ИП

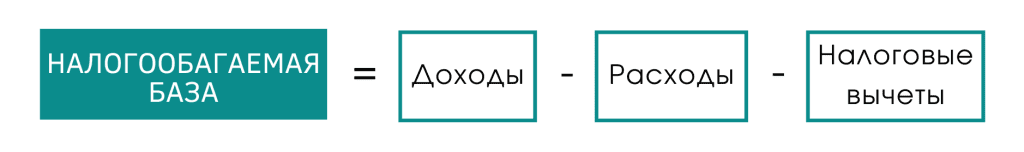

Индивидуальные предприниматели, работающие на общей системе налогообложения, должны уплачивать подоходный налог. Он рассчитывается из выручки, полученной от реализации товаров и услуг, а также от прочих внереализационных доходов. Для расчета налогооблагаемой базы можно руководствоваться следующей формулой.

Более подробно с темой подоходного налога у ИП можно ознакомиться в статье: Изменения в подоходном налоге у ИП в 2024 году. В данной статье остановимся на расходах.

Способы учета расходов

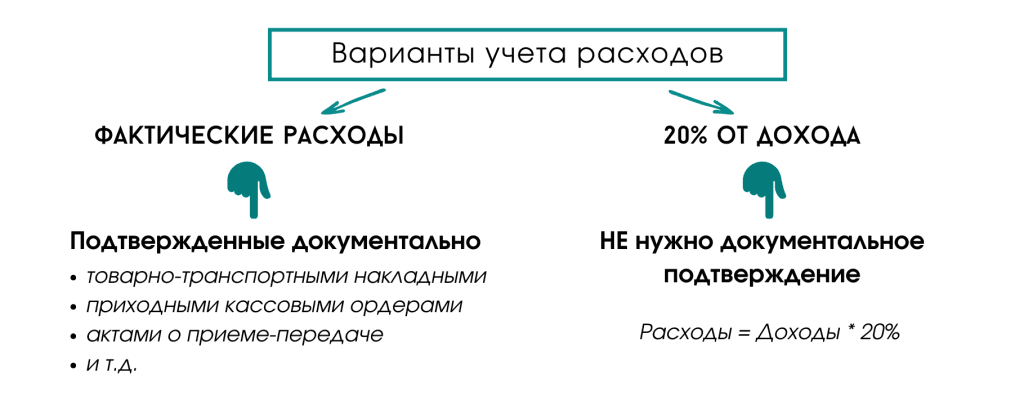

При исчислении подоходного налога учет расходов у ИП можно вести двумя способами:

Ранее у ИП была возможность изменять способ ведения учета расходов в течение года. Так, предприниматель в 1 квартале мог учитывать расходы в размере 20% от дохода, затем перейти на учет фактических расходов, после чего вернуться к первому способу. Здесь стоит отметить, что при переходе необходимо было подавать уточненные декларации и пересчитывать все расходы, понесенные с начала года.

Однако в соответствии с изменениями в 2024 году так делать нельзя.

Как учитывать расходы выгоднее

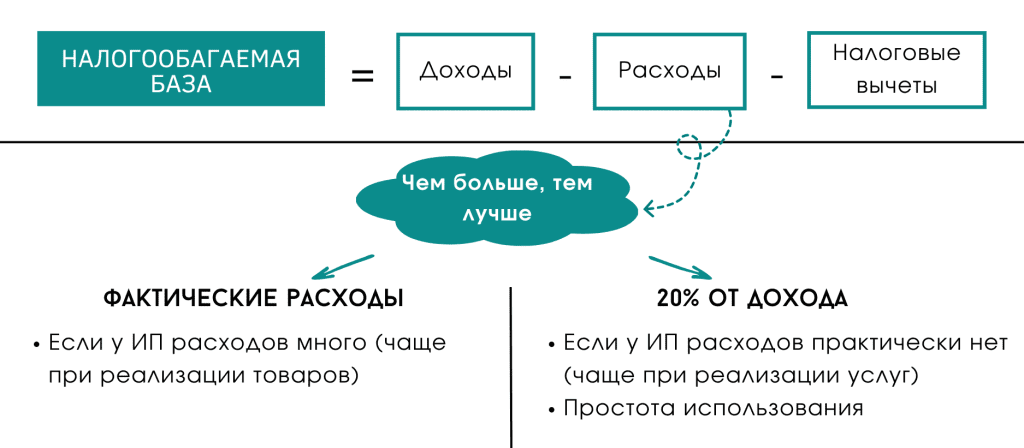

Предприниматель должен в начале года выбрать, какой способ ведения учета расходов будет использовать:

- фактический учет расходов - документальный

- 20% от доходов - без подтверждающих документов

Однако здесь стоит сделать замечание. Если ИП выбирает учитывать расходы в размере 20% от доходов, то изменить такое решение он не сможет до конца года.

При выборе первого способа есть возможность перейти на учет расходов в размере 20%. Поэтому, если Вы не уверены в том, какой вариант ведения учета более выгоден, то можете вести фактический учет, а после перейти на учет в размере 20% от доходов (так как обратный переход сделать нельзя). Рассмотрим далее, как выбрать подходящий Вам способ учета расходов.

Какой вариант выгоднее конкретно для Вас зависит от вида деятельности, величины оборотов и прочих факторов. Для уменьшения суммы подоходного налога, уплачиваемого в бюджет, необходимо сделать налогооблагаемую базу как можно меньше (это можно сделать за счет увеличения расходов). Для более наглядного объяснения еще раз обратимся к формуле расчета налогооблагаемой базы:

Налоговые вычеты

Иногда возникает вопрос о возможности применения налоговых вычетов при учете расходов в размере 20% от доходов. Для начала стоит отметить, что применение вычета не зависит от того, каким способом Вы учитываете расходы.

- Стандартный вычет

На возможность применения данного вычета влияет размер дохода, уменьшенный на сумму расходов (по любому выбранному варианту).

Таким образом, если сумма доходов за вычетом расходов не превышает 3167 бел. руб. за квартал, то вычет можно применять в размере 174 бел. руб. за каждый месяц квартала.

В некоторых случаях (инвалидами I и II гр., лицами, участвующими при устранении последствий ЧАЭС, ветеранами) вычет может применяться в размере 246 бел. руб. независимо от размера дохода.

Примечание! Стандартный вычет можно применять в месяцы, когда у ИП отсутствует место основной работы.

- Социальный вычет

Данный вычет может применяться на обучение либо страхование как самого ИП, так и его родственников. Вычет применяется при исчислении подоходного налога за налоговый период (т.е. в конце года).

- Имущественный вычет

Вычет также, как и социальный, применяется при исчислении подоходного налога в конце года.

Заполнение налоговой декларации

Налоговая декларация заполняется по форме, установленной законодательством. Во время ее формирования может возникнуть ситуация, при которой расходы (вместе с налоговыми вычетами) превышают доходы. Какое значение вносить в строке 4 "Налоговая база" в таком случае?

В такой ситуации в строке 4 "Налоговая база" указывается нулевое значение, так как отрицательные суммы вносить нельзя.

Если Вам это показалось интересным, мы с радостью поможет Вам с внедрением и обучением!

Заполните форму ниже и мы с Вами обязательно свяжемся!

Готовы попробовать?

Начните работать в 1С уже сегодня.

Идеально подходит малому бизнесу, индивидуальным предпринимателям и бухгалтерам на удаленной работе. Сэкономьте свое время и деньги с PO.BY.

Стоимость от 36 рублей в месяц.