Комплексная проверка книг ОСН с НДС (по оплате)

Комплексная проверка книг – это завершающий этап проверки. Сущность ее заключается в сопоставлении отдельной книги с отчетностью по счетам и книг между собой.

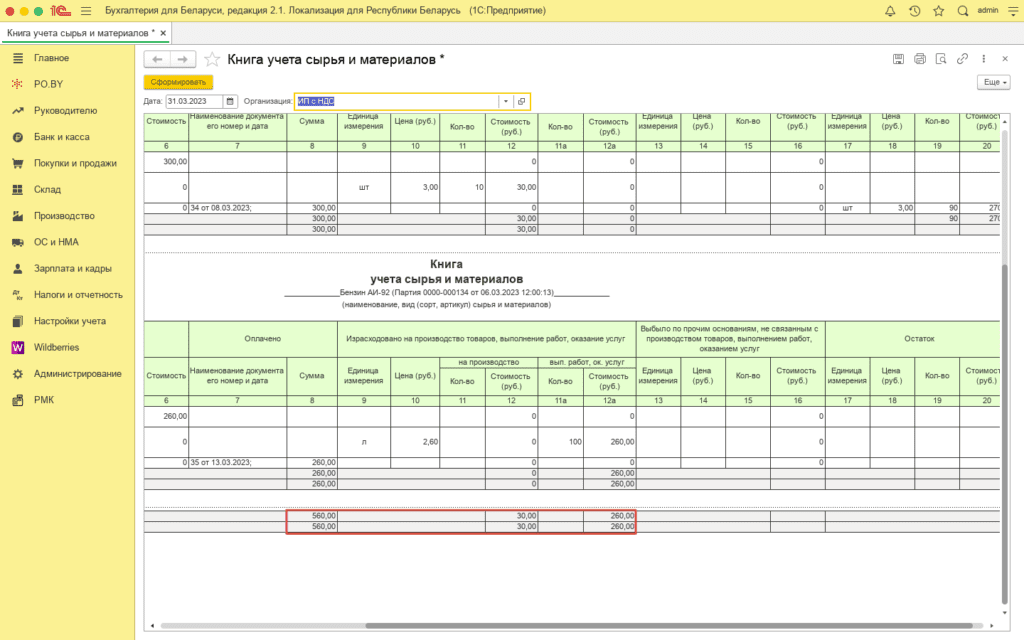

Книга учета сырья и материалов

В данную книгу попадают суммы по материалам на субчсчетах счета 10: 10.1 -10.6.

Далее проверим итоги по книге, так как Книга учета материалов формируется в разрезе каждой номенклатуры в виде карточек.

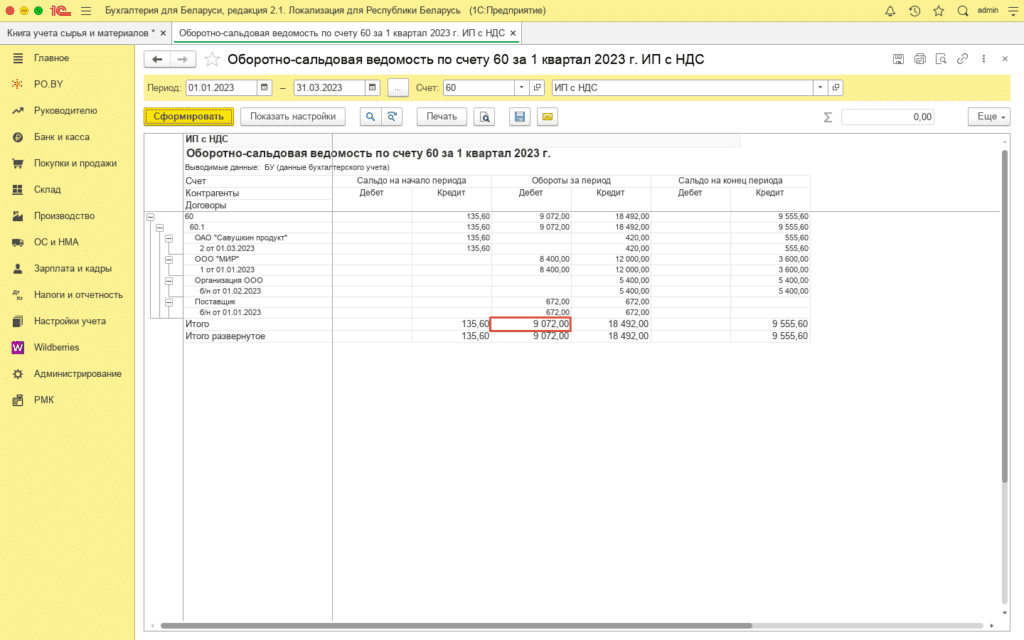

1. Чтобы проверить сумму по графе 8 (Сумма оплаты) нужно сложить суммы оплат за товары (КУТ графа 9), материалы (КУМ графа 8), ОС и сравнить с Оборотно-сальдовой ведомостью по счету 60 (Сальдо на начало Дт60 + Оборот Дт60 – Сальдо на конец Дт60) и отнять вх. НДС (Анализ по счету 18 в корреспонденции с 10,41,08).

По счету 60 проходят оплаты не только материалов, но и товаров, основных средств, малооценки. Если ИП работает с НДС, то с суммы оплат необходимо снять вх. НДС.

2. В данную книгу попадают суммы по материалам на субчсчетах счета 10: 10.1 -10.6.

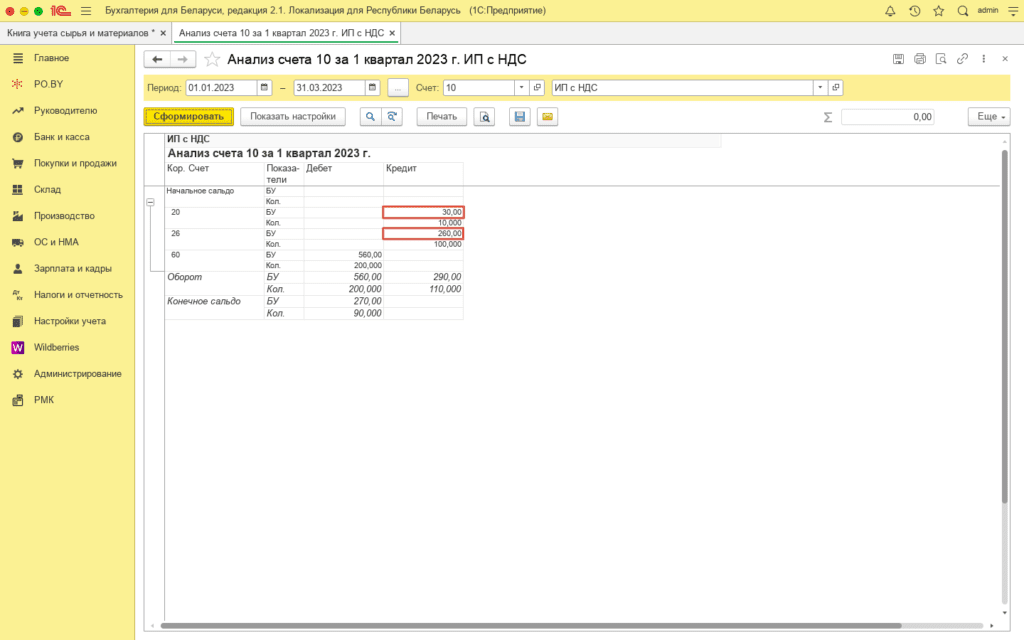

Необходимо сверить итоги по Израсходованным / использованным / выбывшим материалам с начала года. Для этого формируем Анализ счета 10.

Итого по графе 12 – это материалы использованные для производства. Данные суммы проверяем в анализе счета 10 в корреспонденции со 20 счетом.

Итого по графе 12а – это материалы использованные для выполнения работ/услуг, соответственно смотрим в анализе счета в корреспонденции со счетами 26 / 44 / 90.4.1.

Итого по графе 16 отражается сумма выбывших материалов по прочим основаниям ( НЕ на производство и выполнение работ, оказание услуг). Данную сумму проверяем по анализу счета 10 в корреспонденции со счетом 90.10.

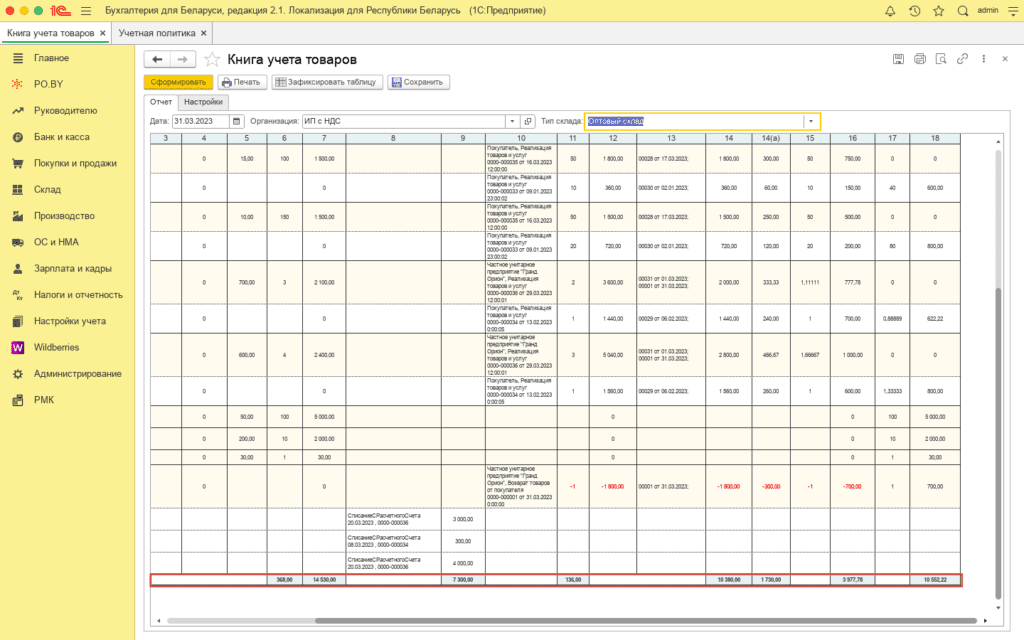

Книга учета товаров (готовой продукции) (по оплате)

Проверка данной книги заключается в сопоставлении Итогов за квартал по ней с оборотно-сальдовой ведомостью (ОСВ) по счетам и Ведомостью 16.

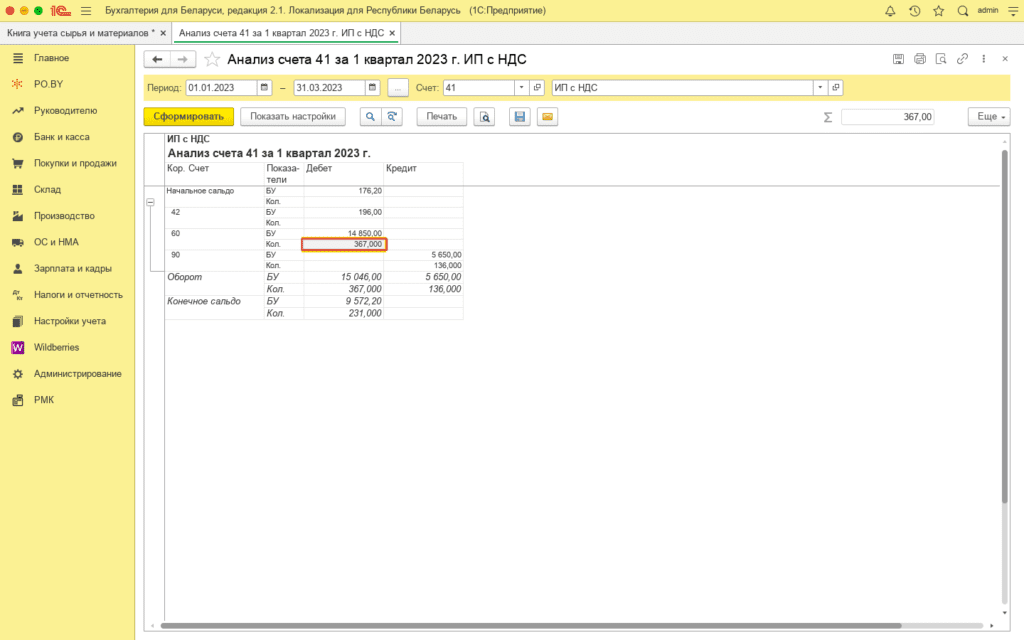

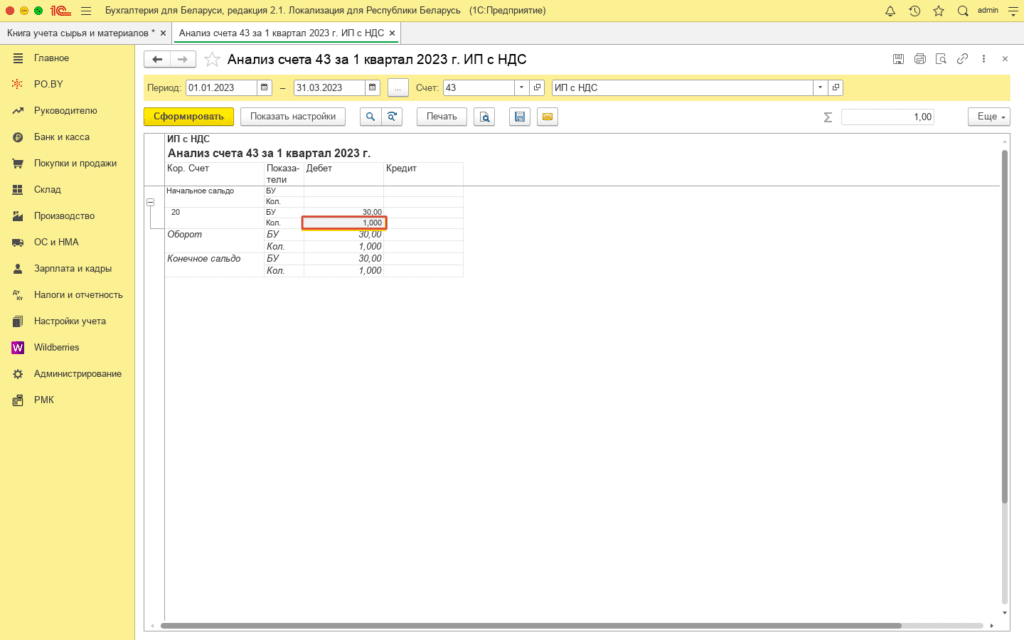

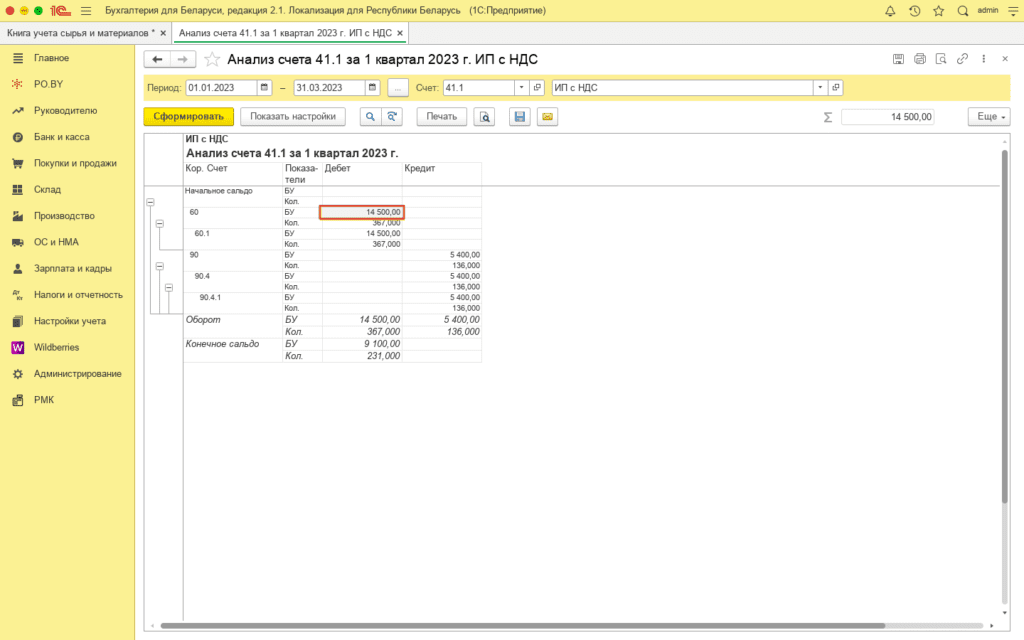

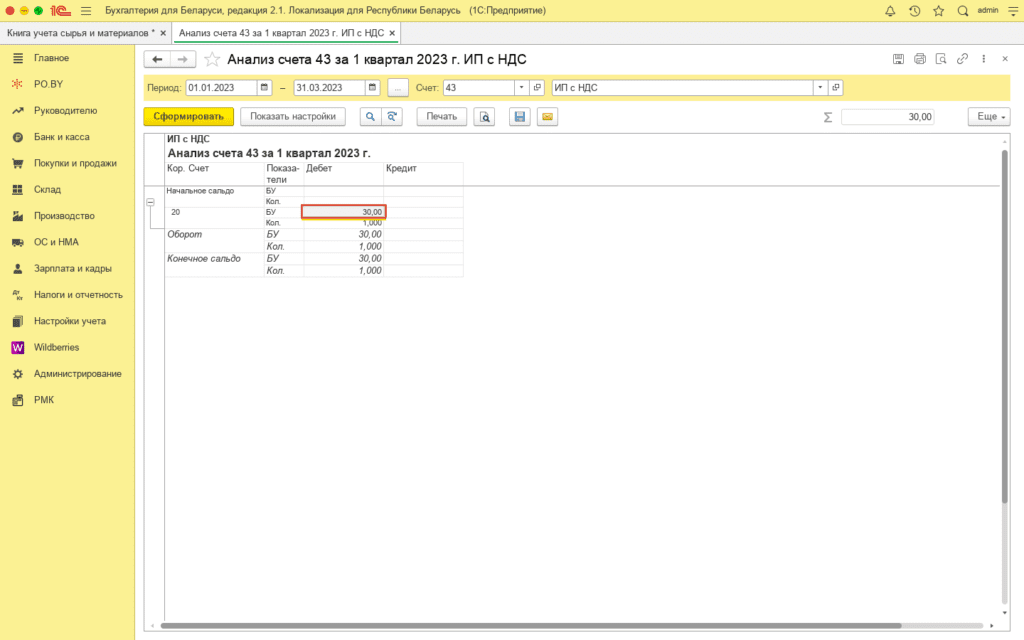

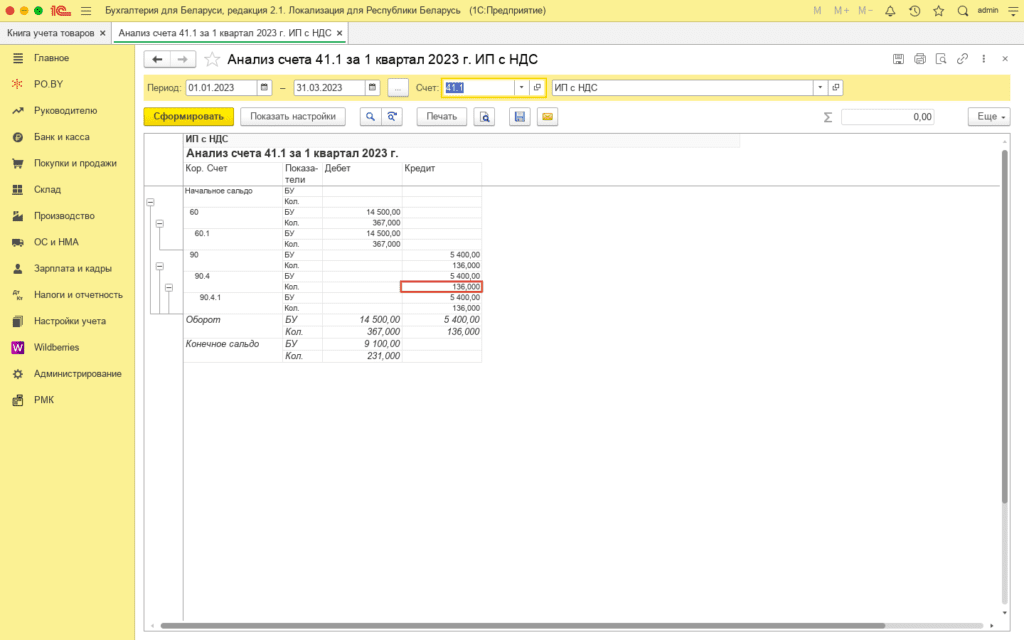

- По графе 6 отражается Количество поступившего / произведенного товара. Данное количество отражается по Анализу счета 41.1 в корреспонденции со счетом 60 и по 43 счету в корреспонденции с 20 по Количеству (минус возвраты поставщикам и списания) за квартал .

2. По графе 7 отражается Сумма поступившего / произведенного товара. Данное количество отражается по анализу счета 41.1 и 43 по Дебету в корреспонденции со счетами 60 и 20 по строке БУ за квартал (минус возвраты поставщикам и списания, Кредит 41.1, 43).

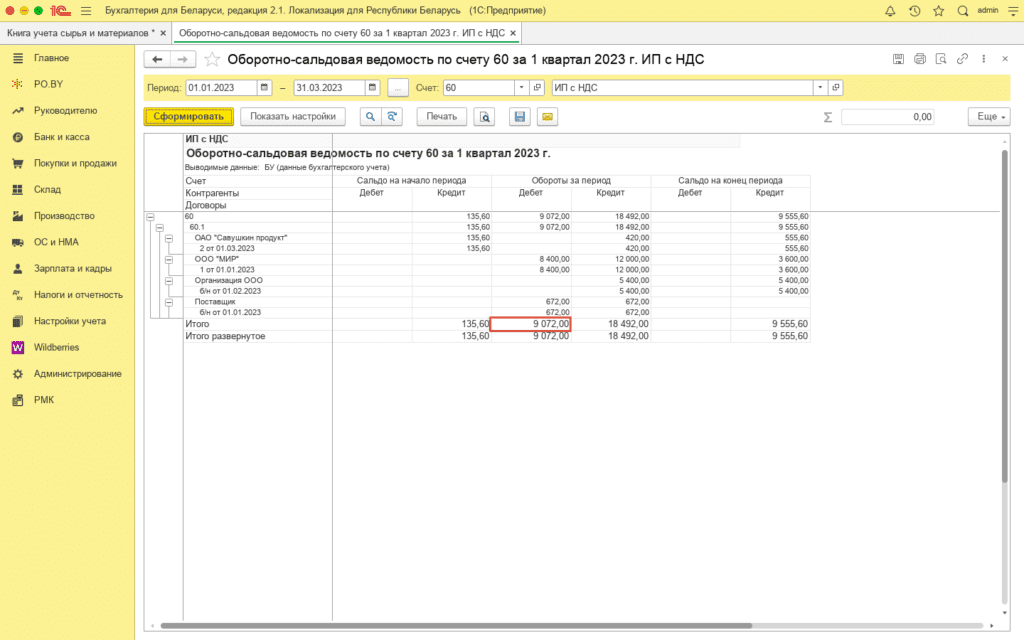

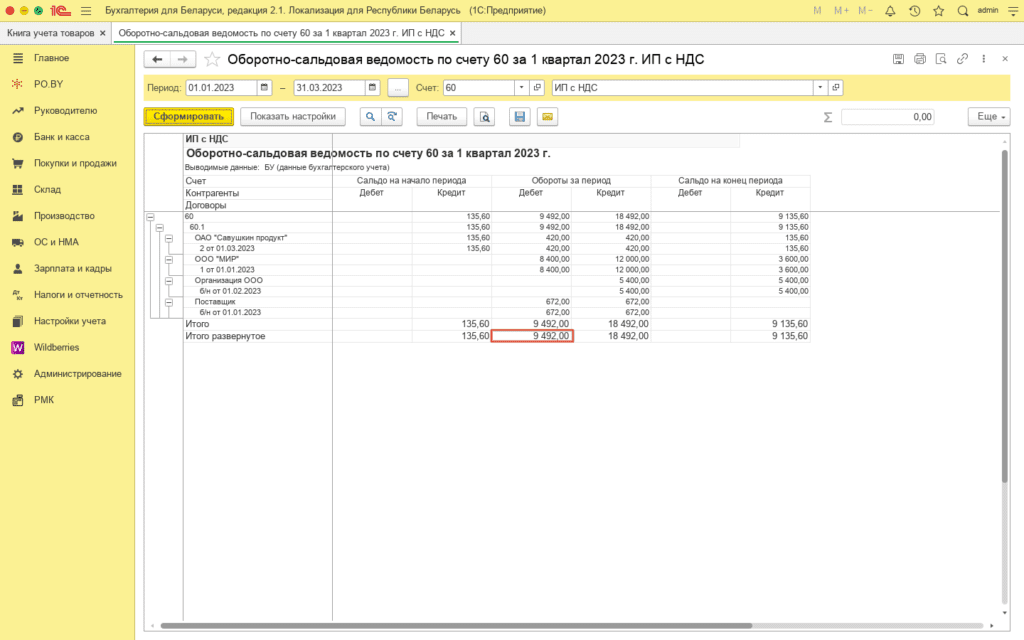

3. По графе 9 отражаются оплаты поставщикам за поступивший товар. Вычислить данную сумму можно в ОСВ по счету 60 в разрезе договоров и контрагентов, предварительно установив в настройках ОСВ в показателях “Развернутое сальдо”. Сумму оплаты необходимо проверять только вместе с оплатами по книге учета материалов, книге суммового учета, книге учета ОС, так как на 60 счете калькулируются все оплаты поставщикам за товары, материалы и ОС.

Графа 9 находится по следующей формуле: Сн Дт 60+ Об Дт 60 – Ск Дт 60 = гр. 9.

(т.к. в нашем примере нет сальдо на начало и на конец, то в графе 9 отразится только сумма по дебетовому обороту за период).

В случае, если поступала оплата за материалы, то от вычисленной суммы из ОСВ необходимо отнять оплаты за материалы и входящий НДС.

4. По графе 11 отражается Количество выбывшего товара / готовой продукции. Данное количество отражается по анализу счета 41.1 и 43 по кредиту в корреспонденции со счетам 90.4 по строке Кол. за квартал ( по данному количеству учитываются возвраты поставщикам и списания).

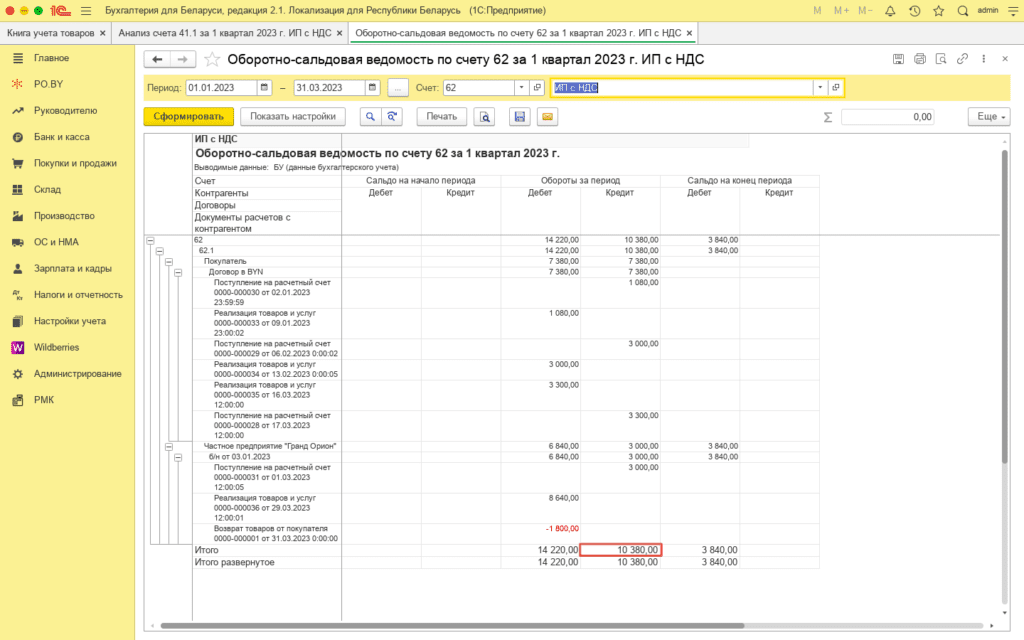

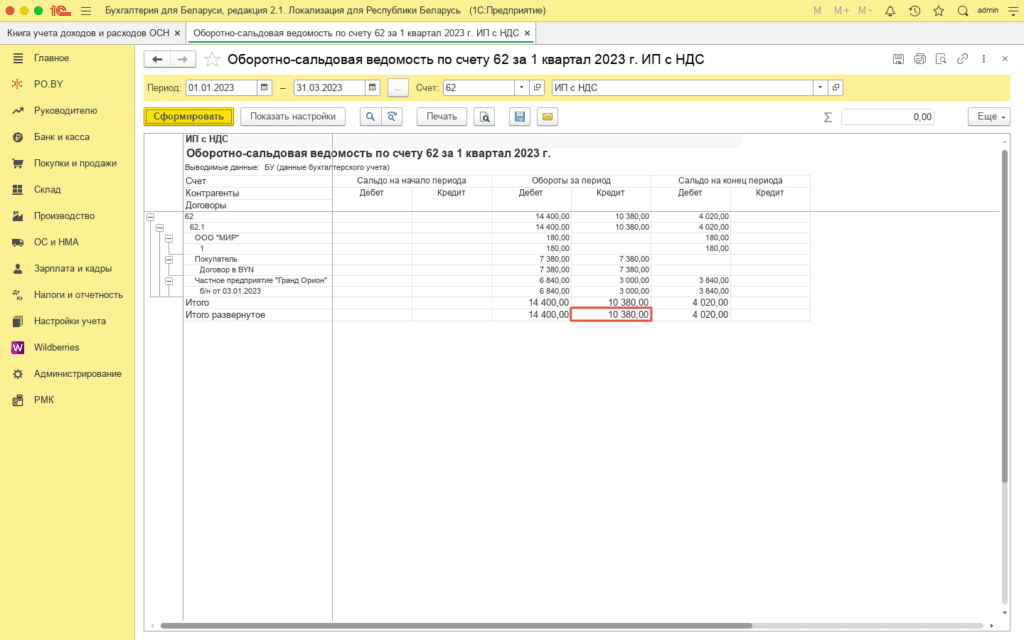

5. При работе по оплате в графе 14 отражается доходы от реализации товаров, готовой продукции, которые были оплачены покупателем. Вычислить данную сумму можно в ОСВ по счету 62 в разрезе договоров и контрагентов, предварительно установив в настройках ОСВ в показателях “Развернутое сальдо”.

Необходимо учитывать, что по счету 62 отражаются оплаты по товарам и услугам. Поэтому сумму реализованных и оплаченных товаров лучше проверять вместе с суммами реализации и оплаты по услугам, т.е по Книге учета доходов и расходов ОСН(графа 4).

Если ИП не оказывает услуг, то Сумма по графе 14 находится по следующей формуле:

Сн Кт 62+ Об Кт 62 – Ск Кт 62 = гр. 14

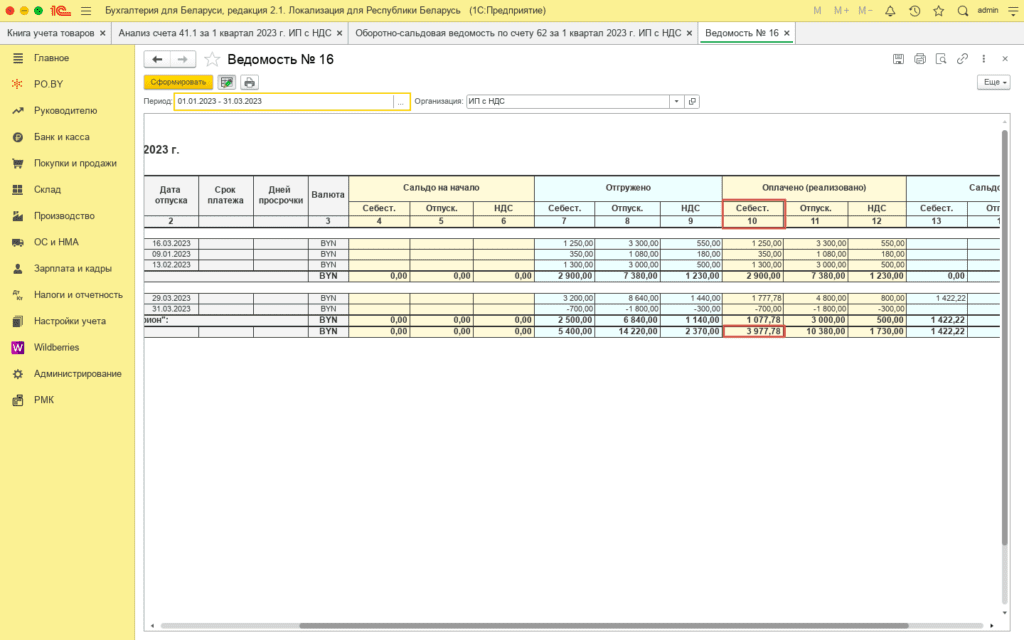

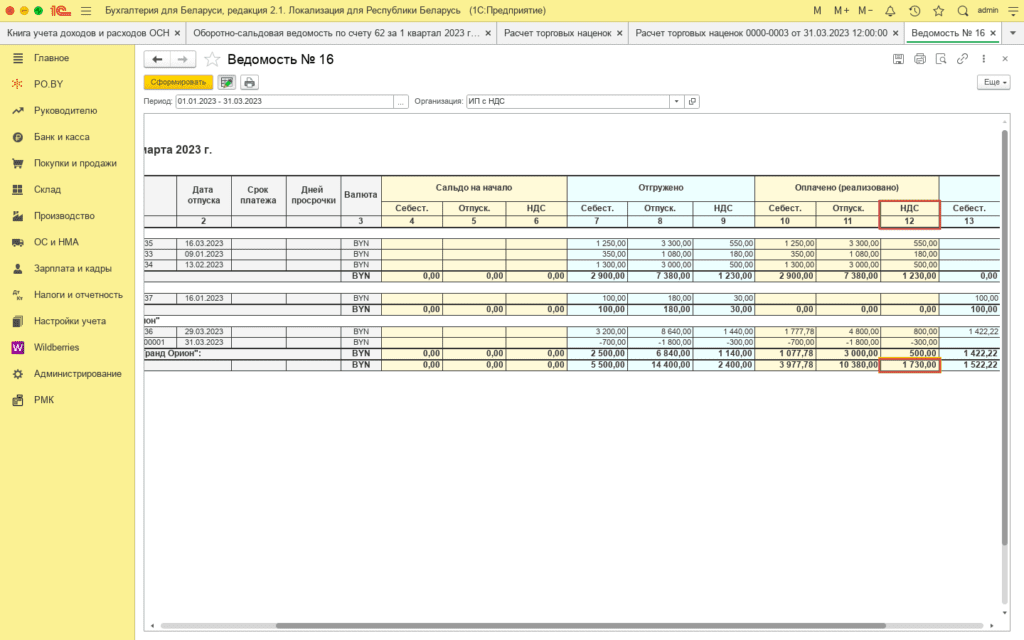

6. В графе 16 отражается себестоимость отгруженных и оплаченных товаров покупателю. Сравнить данную сумму можно с Ведомостью № 16 по колонке “Оплачено (реализовано)”. Ведомость 16 располагается на вкладке РО.BY в разделе Сервис – Ведомость № 16.

7. Графу 18 необходимо проверить расчетным путем : Остатки по 41.1 и 43 счету на начало периода по ОСВ + гр. 7 Книги товаров – гр. 16 Книги товаров.

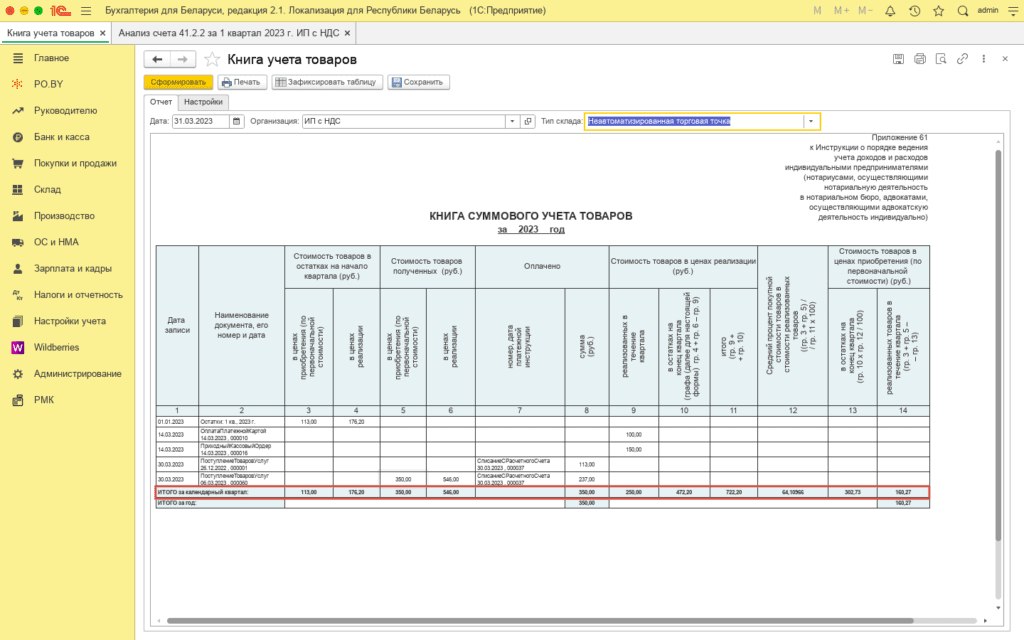

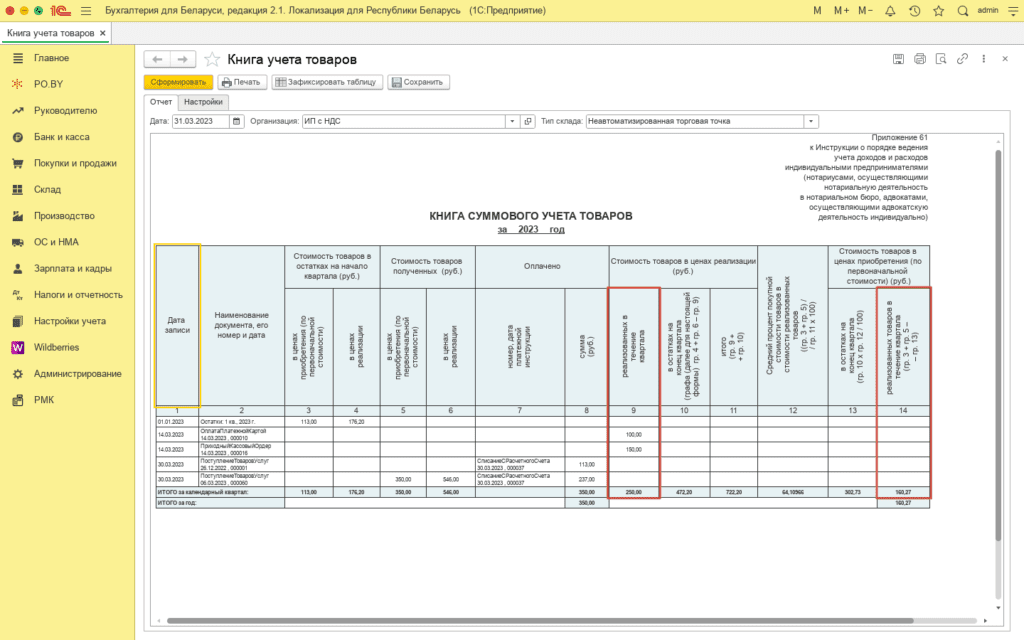

Книга суммового учета товаров (по оплате)

Проверка данной книги заключается в сопоставлении Итогов за квартал по ней с оборотно-сальдовой ведомостью (ОСВ) по счетам, анализом счета.

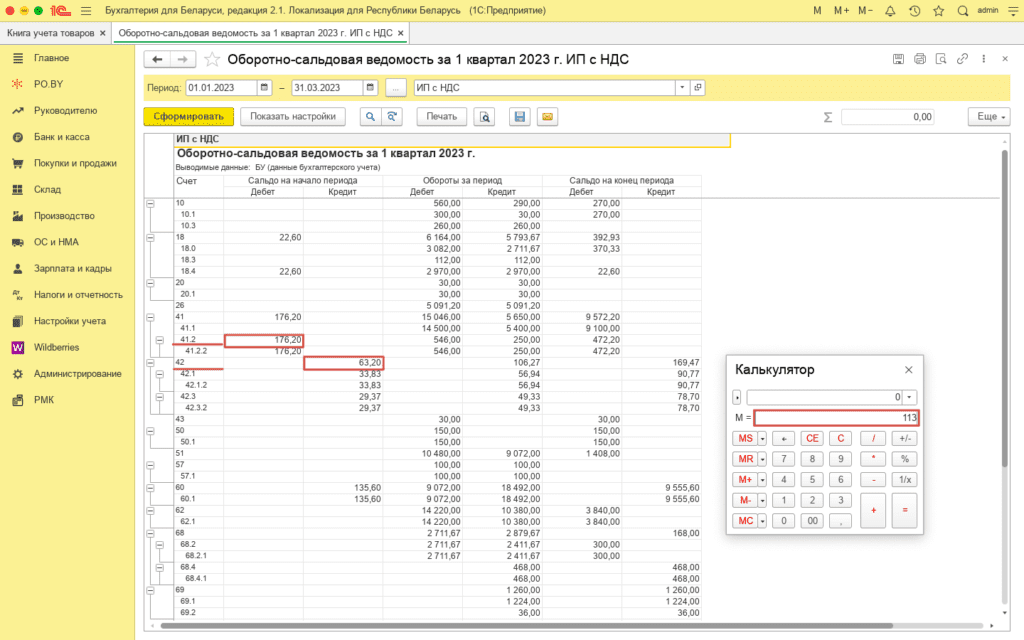

Графа 3 – остаток товара на начало отчетного периода в ценах приобретения. Данную сумму можно рассчитать построив общую ОСВ. Период составления анализа – отчетный квартал. Для этого необходимо от начального сальдо по дебету счета 41.2.2 отнять начальное сальдо по кредиту счету 42.

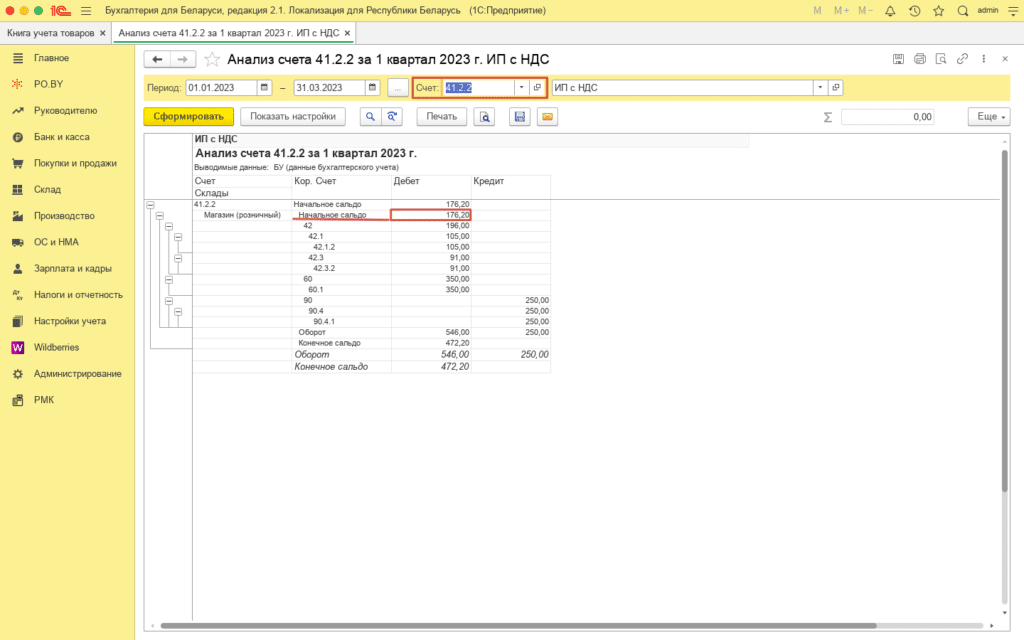

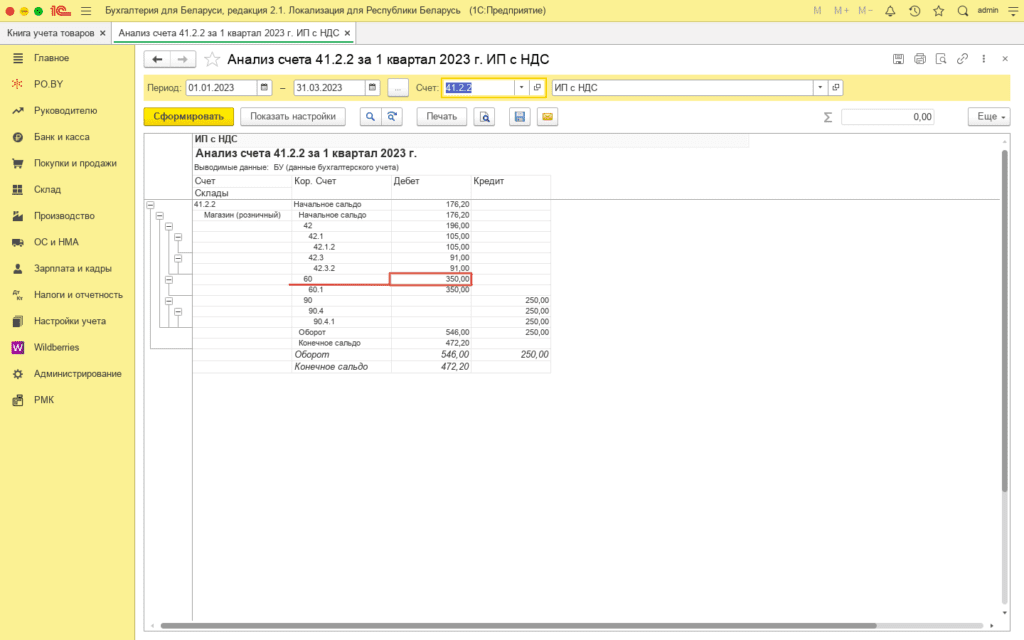

Графа 4 – остаток товара на начало отчетного периода в ценах реализации. Данная сумма отражается по Анализу счета 41.2.2 по Дебетовому сальдо на начало отчетного периода.

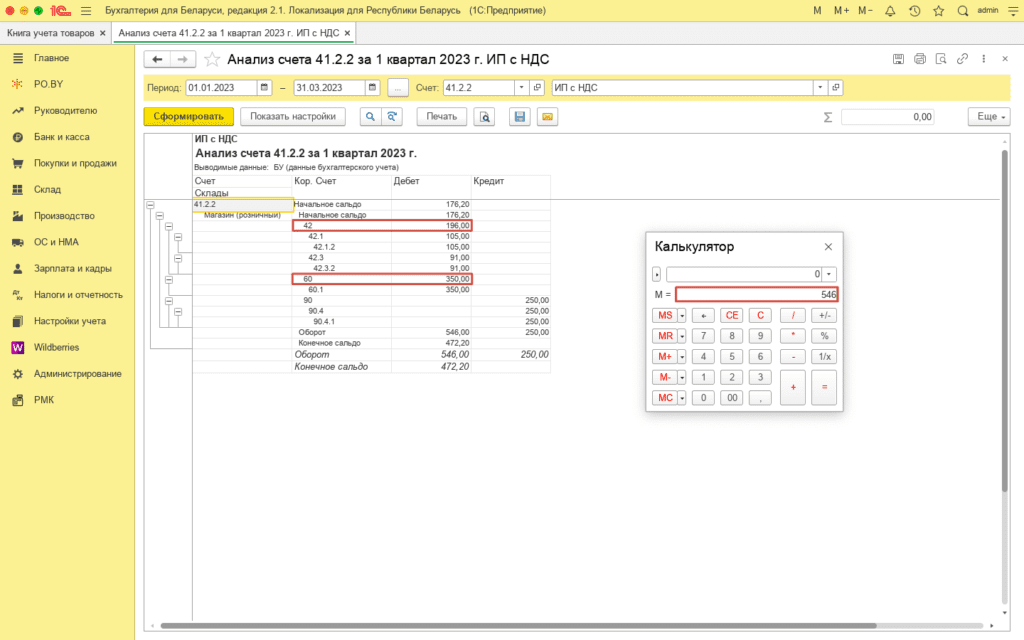

По графе 5 отражается стоимость поступившего товара в ценах приобретения. Итог по данной графе отражается по Анализу счета 41.2.2 в корреспонденции со счетом 60 за отчетный период.

По графе 6 отражается стоимость поступивших товаров в ценах реализации (с учетом торговой надбавки). Данная сумма отражается по Анализу счета 41.2.2 в корреспонденции со счётам 60 и 42.

По графе 8 – оплаты поставщикам за приобретаемый товар. Вычислить данную сумму можно в ОСВ по счету 60 в разрезе договоров и контрагентов, предварительно установив в настройках ОСВ в показателях “Развернутое сальдо”. Сумму оплаты необходимо проверять только вместе с оплатами по книге учета материалов, книге суммового учета, книге учета ОС, так как на 60 счете калькулируются все оплаты поставщикам за товары, материалы и ОС.

Графа 8 находится по следующей формуле: Сн Дт 60+ Об Дт 60 – Ск Дт 60 = гр. 9.

(т.к. в нашем примере нет сальдо на начало и на конец, то в графе 9 отразится только сумма по дебетовому обороту за период).

В случае, если поступала оплата за материалы, то от вычисленной суммы из ОСВ необходимо отнять оплаты за материалы.

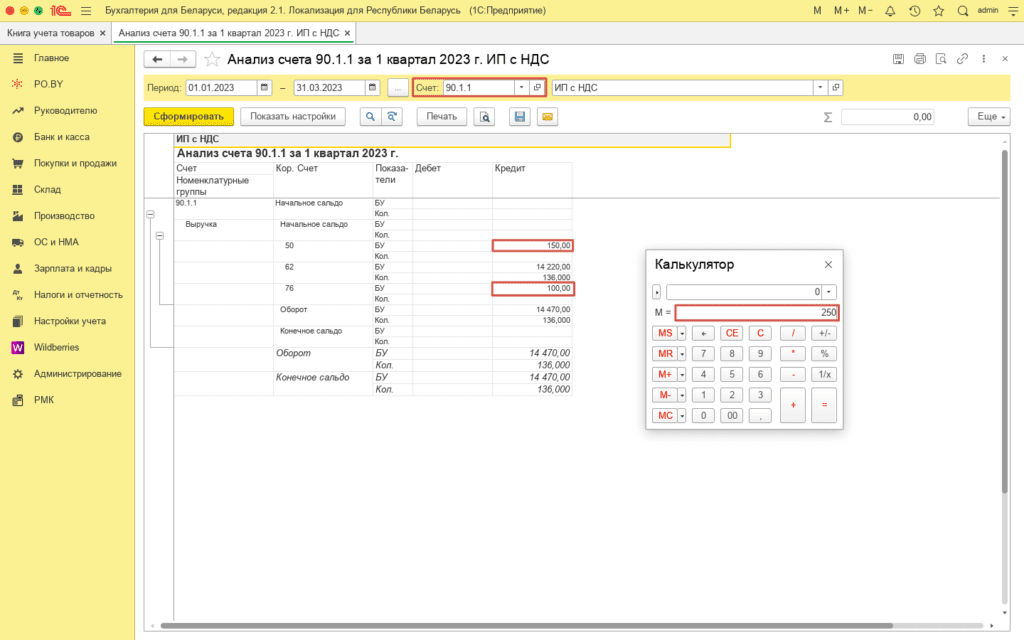

По графе 9 отражается стоимость реализованных товаров в течении квартала. Сравнить сумму в книге можно с Анализом счета 90.1.1 (вкладка Банк и касса / Покупки и продажи). Сумма в корреспонденции со счетами 50.1 и 76.10 – выручка от реализации товара в суммовом учете.

Корреспонденция 90.1.1 с Дт 50.1 + Дт 76.10 = гр. 9.

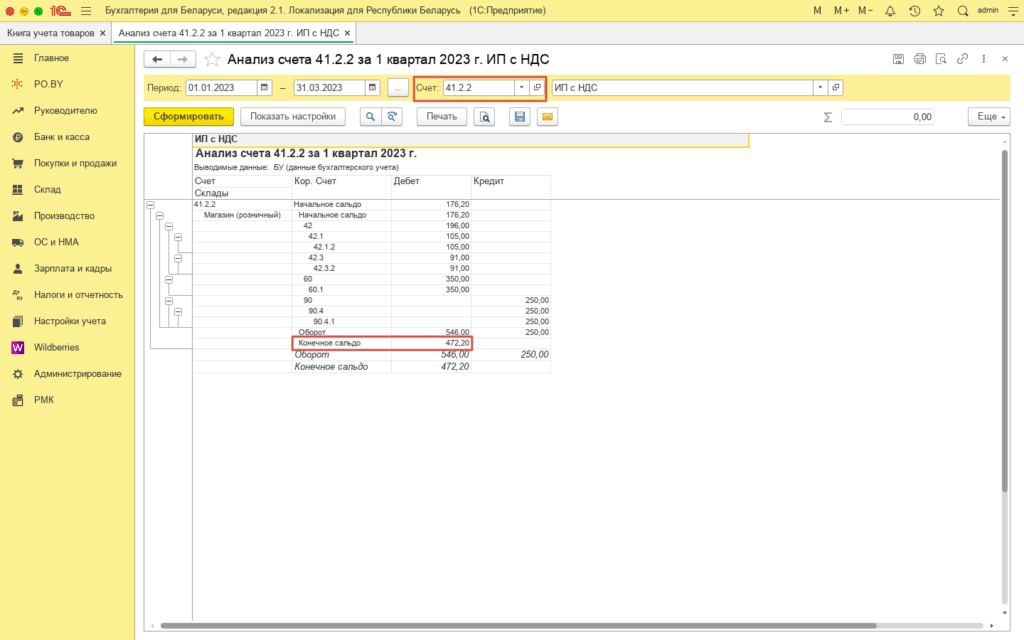

По графе 10 отражается остаток товара на конец квартала в ценах реализации. Сравнить можно с Анализу счета 41.2.2 по дебетовому сальдо на конец отчетного периода или вычислить по формуле гр. 4 + гр.6 – гр. 9.

Остальные графы можно посчитать по формулам, указанным в шапке книги суммового учета товаров:

- графа 11 = гр. 9 + гр. 10;

- графа 12 = (гр. 3+ гр. 5) / гр. 11 * 100%;

- графа 13 = гр. 10 * гр. 12 / 100% или Ск Дт 41.2.2 – Ск Кт 42.1.2.

- графа 14 = гр. 3 + гр. 5 – гр. 13.

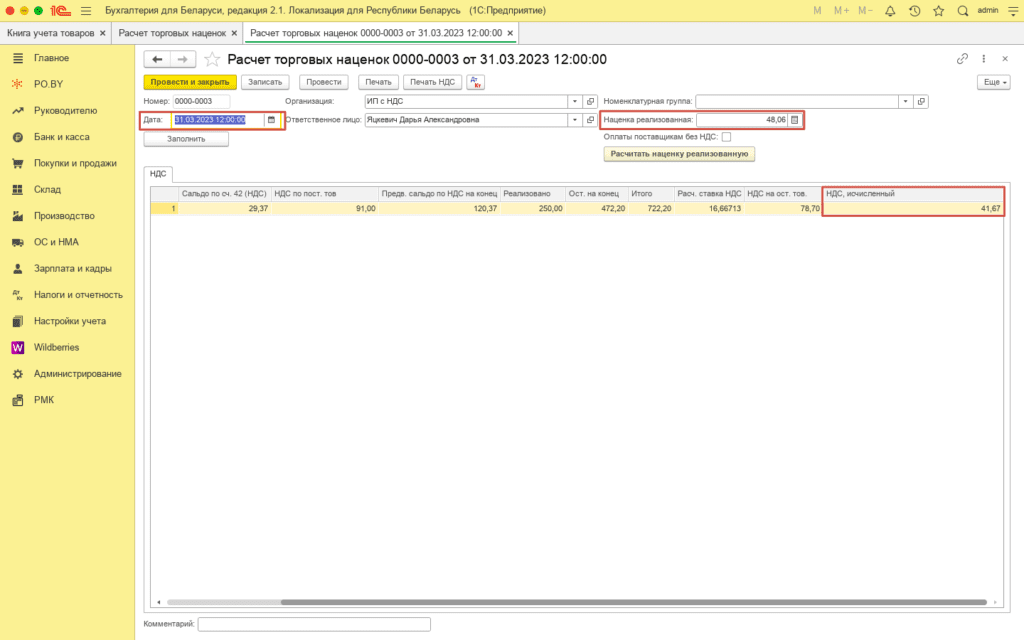

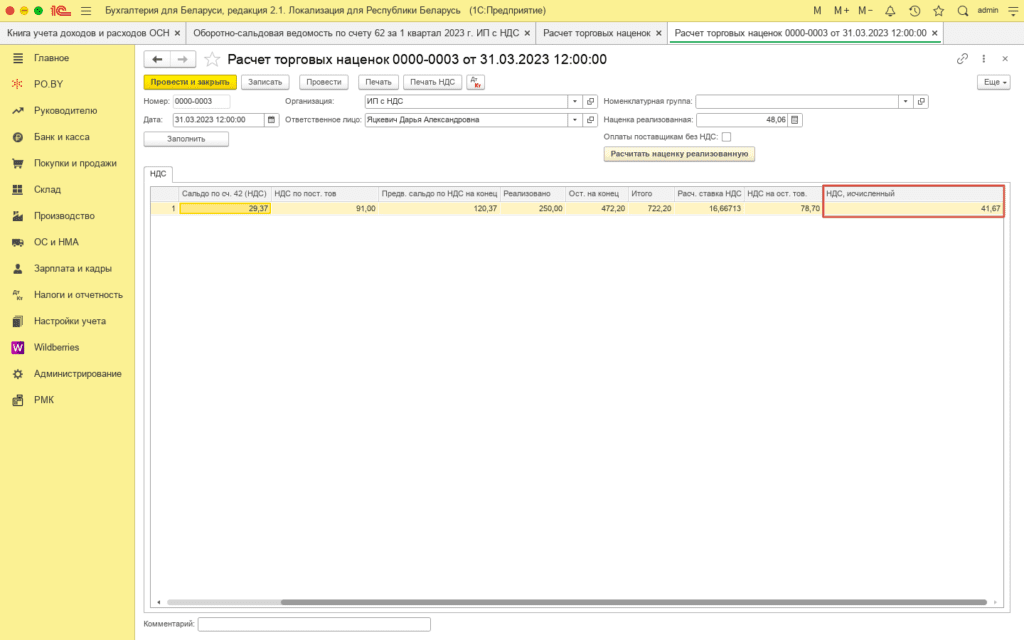

Для того, чтобы проверить сумму рассчитанной торговой наценки и НДС, нужно открыть Книгу суммового учета товаров и найти разность между итого по 9 и 14 колонкам:

То есть от суммы выручки за квартал отнимаем сумму с/с проданных товаров и реализованный НДС:

Графа 9 – Графа 14 – НДС = Торговая надбавка реализованная

Сумму НДС необходимо взять, например, из документа Расчет торговых наценок по графе “НДС исчисленный” за последний месяц отчетного периода: 250- 160,27 – 41,67 = 48,06 (строка “Наценка реализованная”).

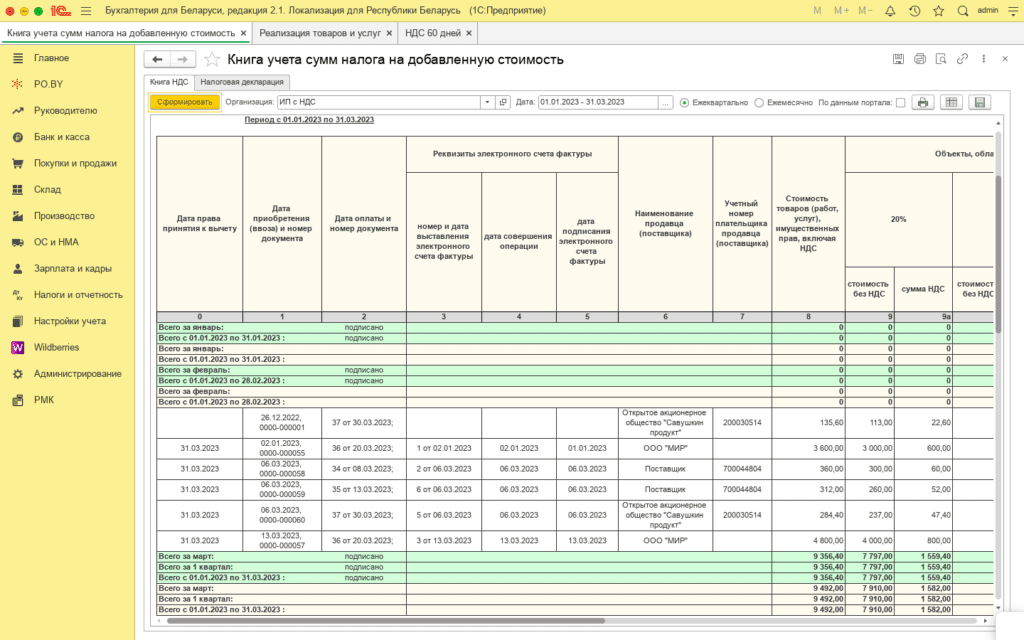

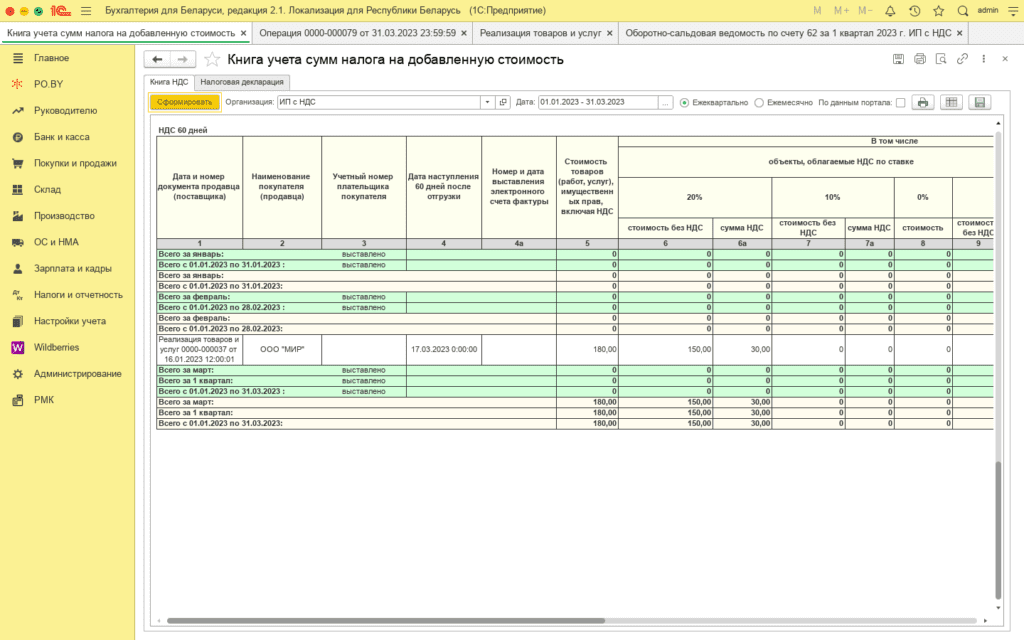

Книга учета НДС (по оплате)

Книга НДС состоит из трех частей:

- НДС входящий

- НДС исходящий

- НДС 60 дней

Проверяем наличие всех счет-фактур в книге.

Примечание! НДС принимается к вычету на основании подписанной ЭСЧФ.

НДС входящий

В Часть 1 попадают все оплаченные поступления.

ИТОГИ по данному разделу выделены желтым и зеленым цветом:

- желтые – если выполняются 2 условия по документам: есть документ поступления и оплаты по нему,

- зеленые – если выполняются 3 условия: есть документ, есть оплата по нему, есть подписанный входящих ЭСЧФ.

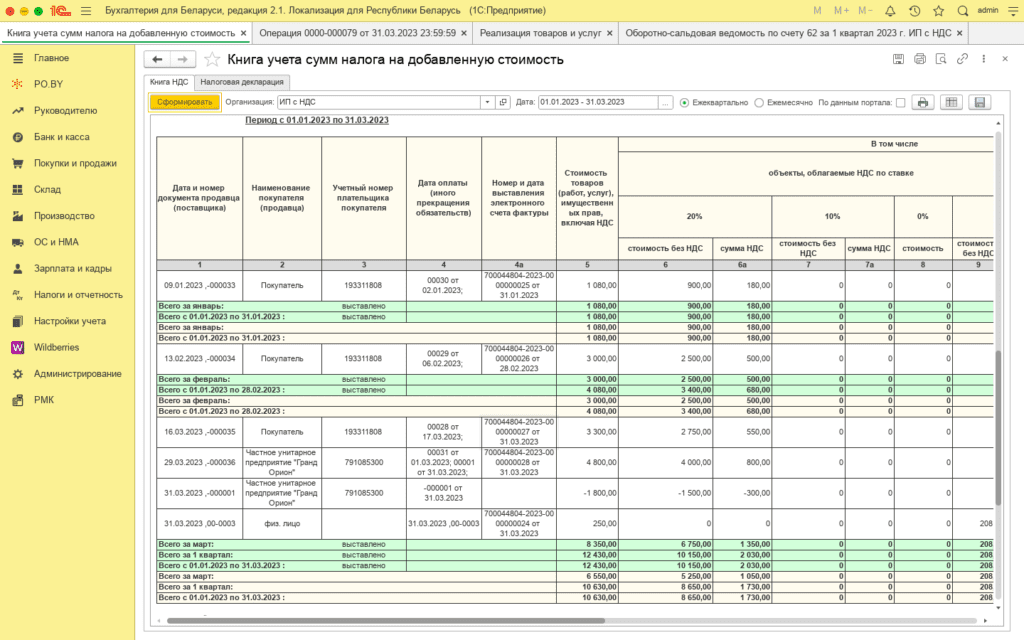

НДС исходящий

Во Часть 2 попадают все оплаченные отгрузки (реализации). ЭСЧФ формируются на сумму оплаченной части накладной.

ИТОГИ по данному разделу выделены желтым и зеленым цветом:

- желтые – исполняется условие по документам: наличие оплаченного первичного документа (реализация),

- зеленые – желтые + наличие выставленных и подписанных ЭСЧФ выданных.

НДС 60 дней

Вычет НДС

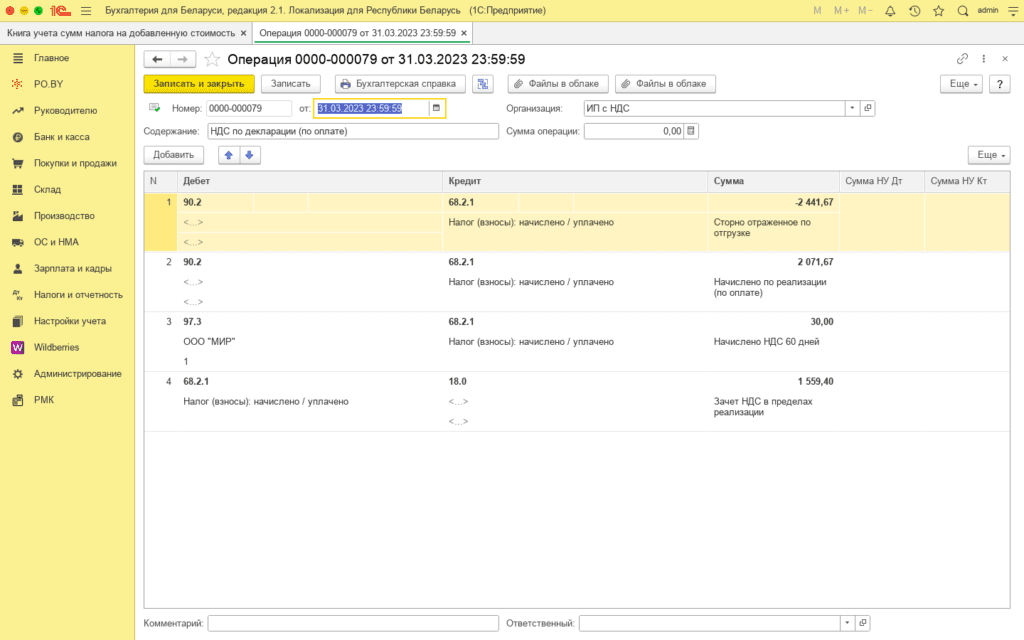

Сформированные проводки можно увидеть на вкладке Налоги и отчетность –> Операции, введенные вручную.

Д 90.2 К68.2.1 – общая сумма исходящего НДС. Данную сумму можно увидеть построив анализ счета 68.2.1 в корреспонденции со счетом 90.2.

Д90.2 К68.2.1 – сумма из Книги НДС Части 2 по графам 6а, 7а, 9а.

Д97.3. К68.2.1 – сумма из Книги НДС Части “НДС 60 дней” по графе 6а.

Д68.2.1. К18.0 – сумма входящего НДС (Часть 1 гр. 9а, 10а, 11а) в пределах исходящего (Часть 2 9а, 10а, 11а).

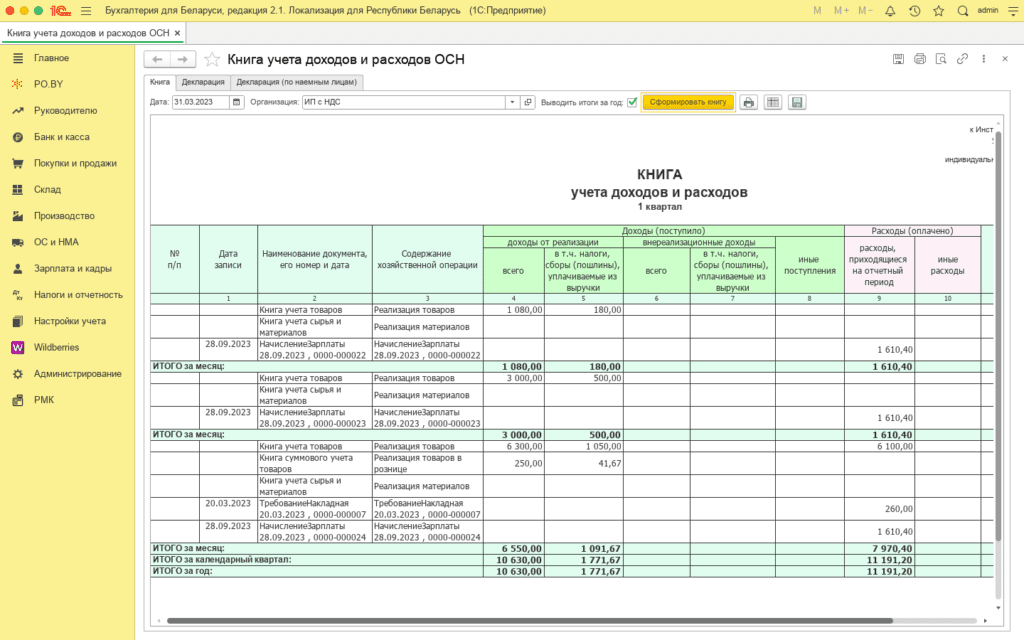

Проверка Книги учета доходов и расходов (по оплате)

Проверка данной книги заключается в сопоставлении Итогов за квартал по ней с оборотно-сальдовой ведомостью (ОСВ) по счетам.

По графе 4 “Доходы от реализации всего” отражается выручка от реализации товаров (услуг). Данную графу можно сравнить с ОСВ по счету 62 в развернутом виде с учетом доходов из КСУТ.

Сн Кт 62 + Об Кт 62 – Ск Кт 62 + доходы из КСУТ = доходы от реализации.

Графу 5 “в т.ч. налоги” можно рассчитать как графа 12 Ведомости 16 + НДС исчисленный из Расчета торговой наценки (за последний месяц квартала).

Данная сумма отражается в проводках По книге НДС (Д90.2. К68.2.1) и ее можно сверить с порталом.

Графа 6 “Внереализационные доходы всего” сравнивается с ОСВ по обороту счета 91.1.

Графа 7 “Внереализационные доходы в т.ч. налоги и сборы” сравнивается с ОСВ по обороту счета 91.2.

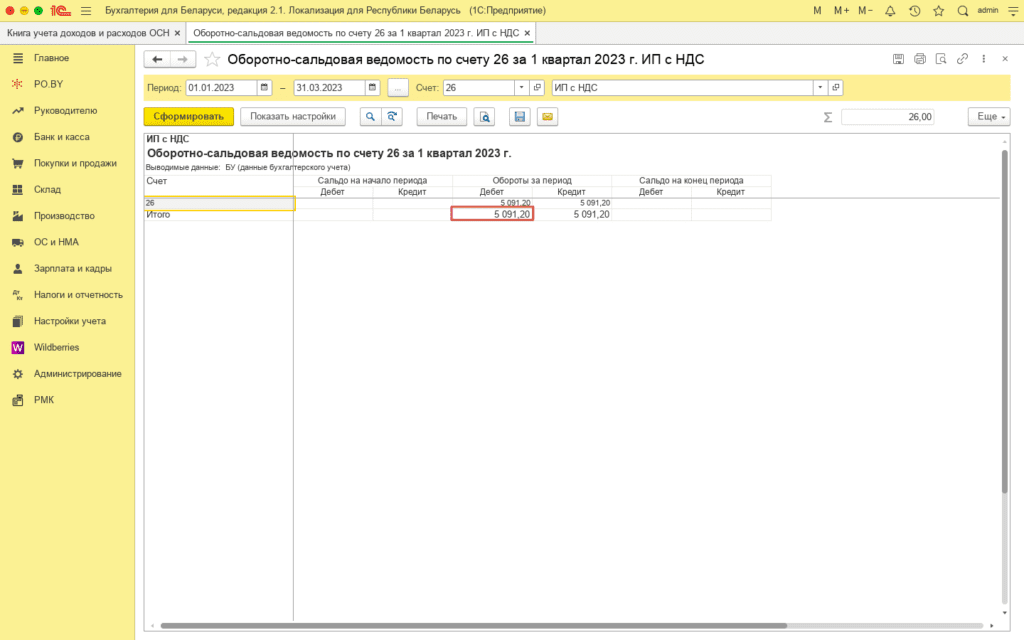

В графе 9 “Расходы, приходящиеся на отчетный период” отражаются расходы, отнесенные на счета 26 и 44 (дебетовый оборот по счетам за квартал), а также расходы из книги учета товаров (суммового учета товаров), книги учета сырья и материалов.

Оборот Дт 26/44 + расходы КУТ/КСУТ/КУСиМ = гр. Расходы, приходящиеся на отчетный период.

При расчете данной графы можно использовать ОСВ по счету 26 и 44. Не включаются только неоплаченные расходы (услуги) -Д 26/44 К76.7, они попадают в Графу 10 “Иные расходы”.

Суммы расходов из Книги учета товаров (наименьшую из сумм по графам 9 и 16) и Книги суммового учета товаров (наименьшую из сумм по графам 9 и 14) отражаются в Книге учета доходов и расходов в графе 9 “Расходы, приходящиеся на отчетный период”.

Комментарии (0)