Учет лизинга у ИП лизингополучателя в валюте (без НДС)

Если Ваша организация заключила договор лизинга, то важно правильно определить все расходы и включить их в затраты. Правильность учета зависит от всех условий, прописанных в договоре лизинга:

- У кого ведется учет предмета лизинга (у лизингополучателя или лизингодателя);

- В какой валюте отражена стоимость предмета лизинга и договора лизинга;

- Срок договора лизинга;

- Размер выкупной стоимости предмета лизинга;

- Порядок начисления амортизации на предмет лизинга (амортизируемая стоимость, срок полезного использования) и др.

Пример.

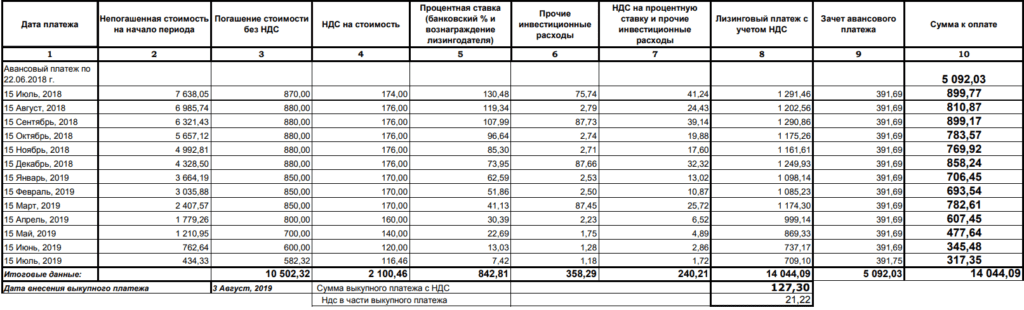

ИП без НДС заключил договор лизинга с ООО «Лизингодатель». Предмет лизинга – автомобиль. По договору стоимость предмета лизинга составила эквивалент 12 730,08 USD, в т.ч. НДС – 2 121,68 USD на дату передачи предмета лизинга. Цена договора лизинга с НДС составляет сумму в бел. руб., эквивалентную 14 171,39 USD.

Срок договора лизинга 13 месяцев.

Лизингополучатель в соответствии с графиком платежей в срок до 22.06.2018 осуществляет авансовый платеж в сумме, эквивалентной 5 092.03 USD.

Учет Предмета лизинга на балансе в составе активов осуществляет Лизингополучатель.

Срок полезного использования устанавливается равным сроку лизинга, указанному в графике платежей.

Поступление объекта лизинга

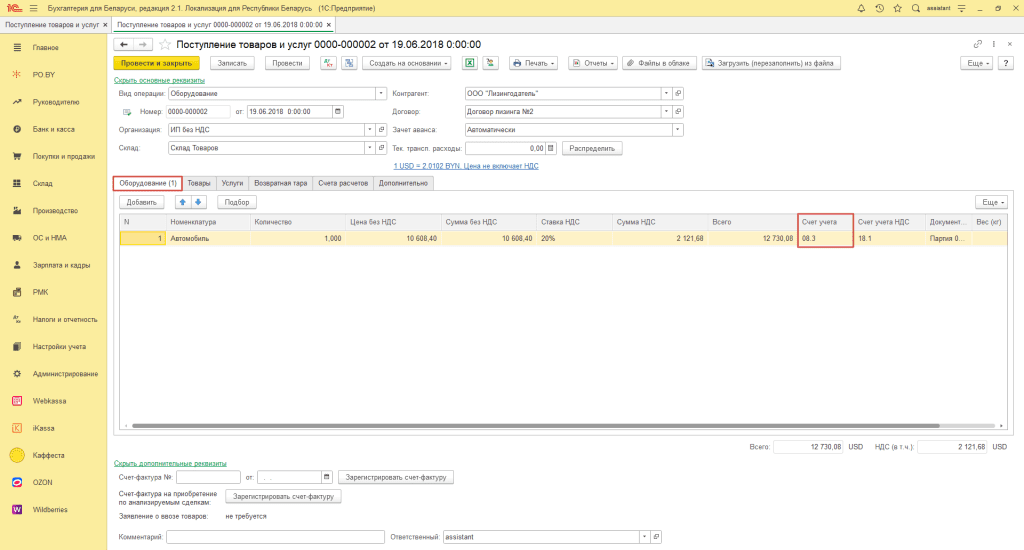

Поступление объекта лизинга в программе оформляется документом “Поступление товаров и услуг” (вкладка Покупки и продажи).

По договору лизинга предмет лизинга передается на баланс лизингополучателя в сумме, эквивалентной 12 730,08 USD. Автомобиль был передан по накладной от 19.06.2018.

Оформляем документ “Поступление товаров и услуг” на поступивший автомобиль в бел.руб. в пересчете по курсу 2,0102.

Условия: договор с лизингодателем в программе оформляете в USD.

Шапка документа заполняется следующим образом:

- Вид операции: Оборудование;

- Дата: дата накладной;

- Склад: склад поступления предмета лизинга (с типом “Оптовый”);

- Контрагент: лизингодатель;

- Договор: с лизингодателем в BYN;

- Зачет аванса: Автоматически.

Табличная часть документа заполняется на вкладке “Оборудование”. В табличной части необходимо указать предмет лизинга, цену и ставку НДС:

- Счет учета: 08.3;

- Счет учета НДС: 18.1. Т.к. ИП работает Без НДС, то входящий НДС будет включаться в стоимость предмета лизинга.

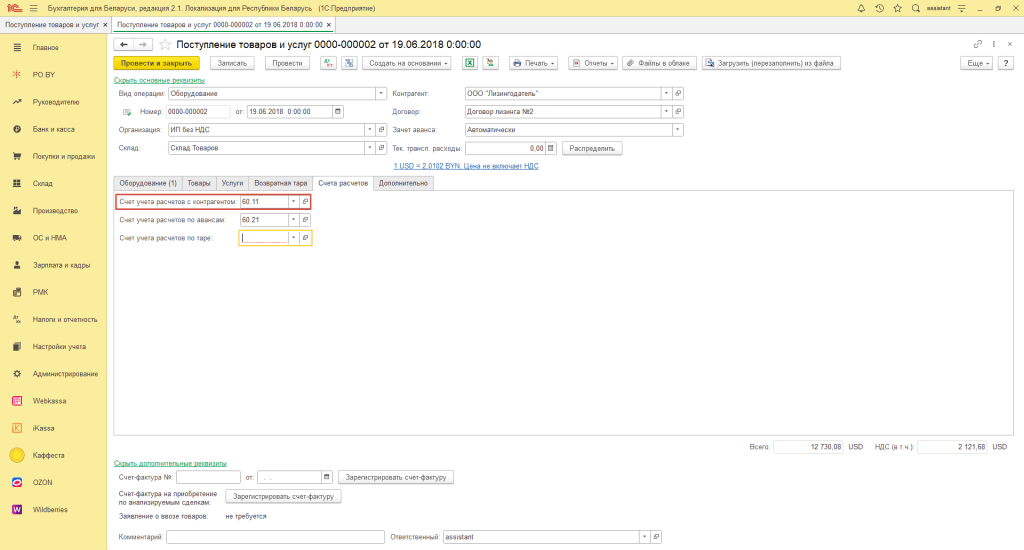

На вкладке Счета расчетов: счет учета расчетов с контрагентом – 60.11.

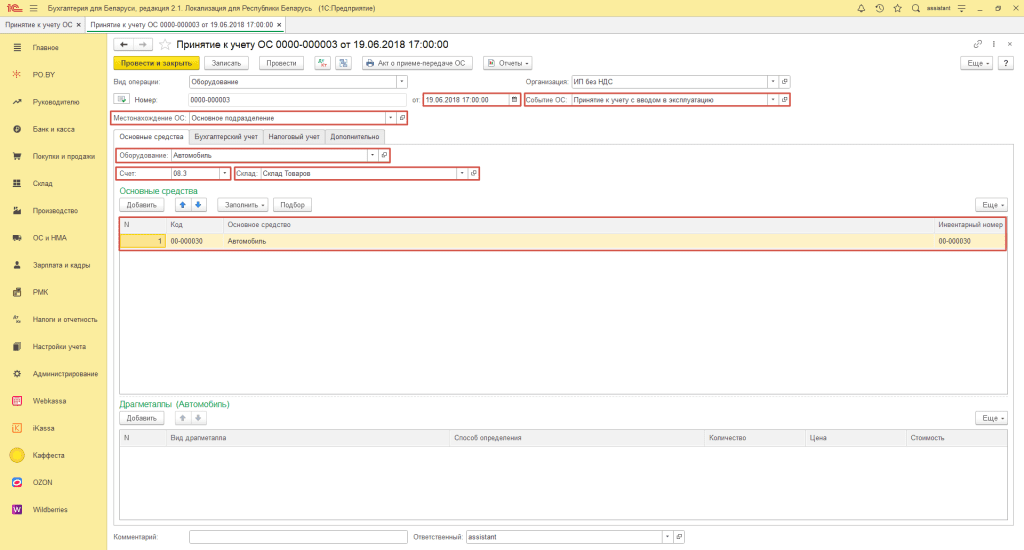

Ввод в эксплуатацию предмета лизинга

- Ввод в эксплуатацию предмета лизинга осуществляется при помощи документа “Принятие к учету ОС” (вкладка ОС и НМА).

Документ заполняется следующим образом:

- Вид операции: Оборудование;

- Местонахождение ОС: выбрать необходимое подразделение;

- Событие ОС: выбрать существующее или создать новое;

- Оборудование: поступивший предмет лизинга;

- Счет: 08.3;

- Склад: склад поступления предмета лизинга;

- Основное средство: создать новое, указать группу ОС и амортизационною группу ОС.

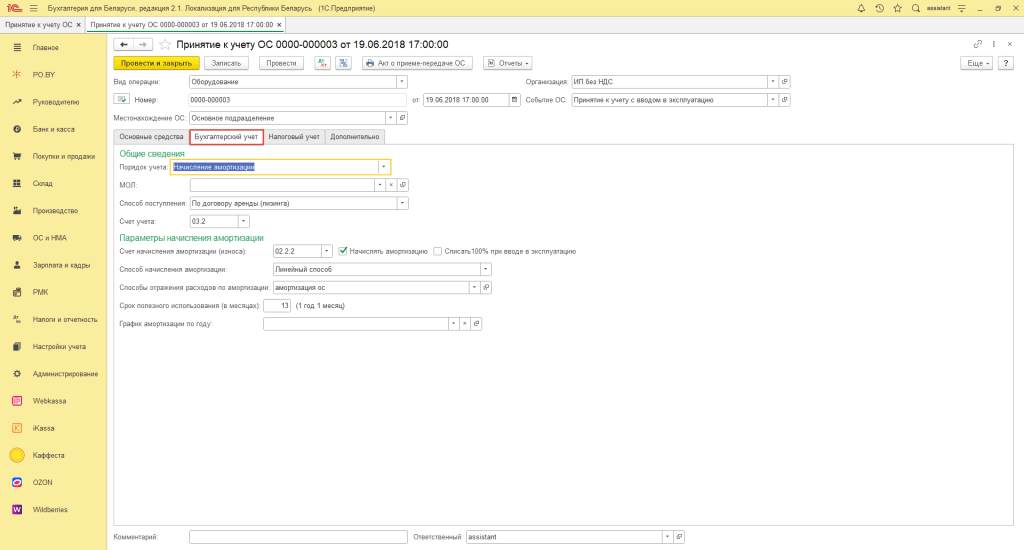

Вкладка Бухгалтерский учет заполняется следующим образом:

- Порядок учета: Начисление амортизации;

- Способ поступления: По договору аренды (лизинга);

- Счет учета: 03.2;

- Счет начисления амортизации: 02.2.2;

- Способ начисления: выбрать необходимый из списка;

- Способ отражения расходов: выбрать из списка или создать новый (счет затрат 26);

- Срок полезного использования: устанавливается равным сроку графика платежей (13 месяцев, в соответствии с примером).

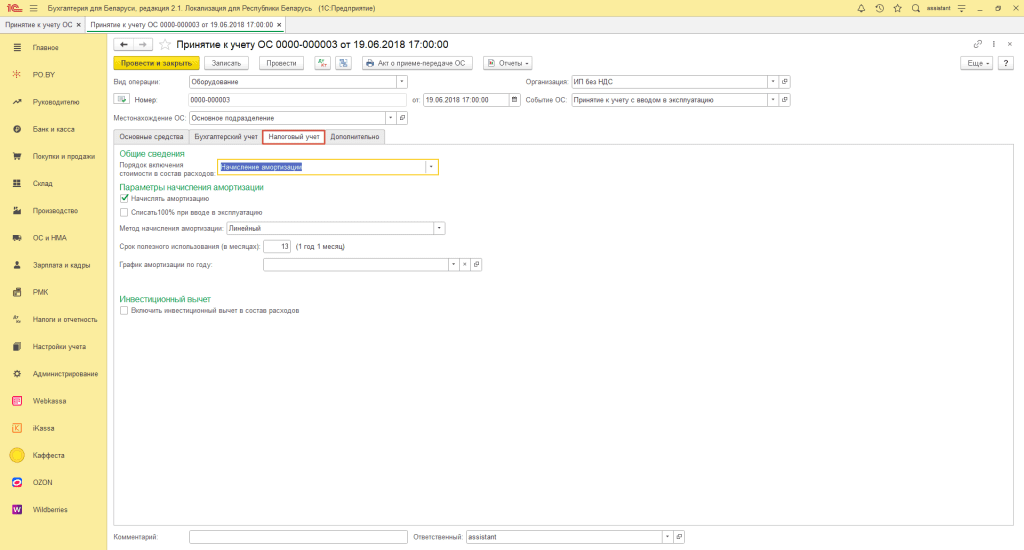

Вкладка Налоговый учет:

Начисление амортизации по предмету лизинга

Согласно п. 52 Инструкции о порядке начисления амортизации «за срок действия договора как лизингодатель, так и лизингополучатель имеют право производить начисление амортизации в сумме, не превышающей разницу между контрактной стоимостью объекта лизинга и его выкупной (остаточной) стоимостью, определяемой условиями договора».

То есть амортизируемая стоимость автомобиля не может превышать 12 730,08 – 127,30 (остаточная стоимость) = 12 602,78 USD.

Согласно п. 51 Инструкции по начислению амортизации «начисление амортизации по объектам лизинга начинается с месяца их ввода в эксплуатацию лизингополучателем».

Программа автоматически начисляет амортизацию с месяца, следующим за месяцем ввода в эксплуатацию.

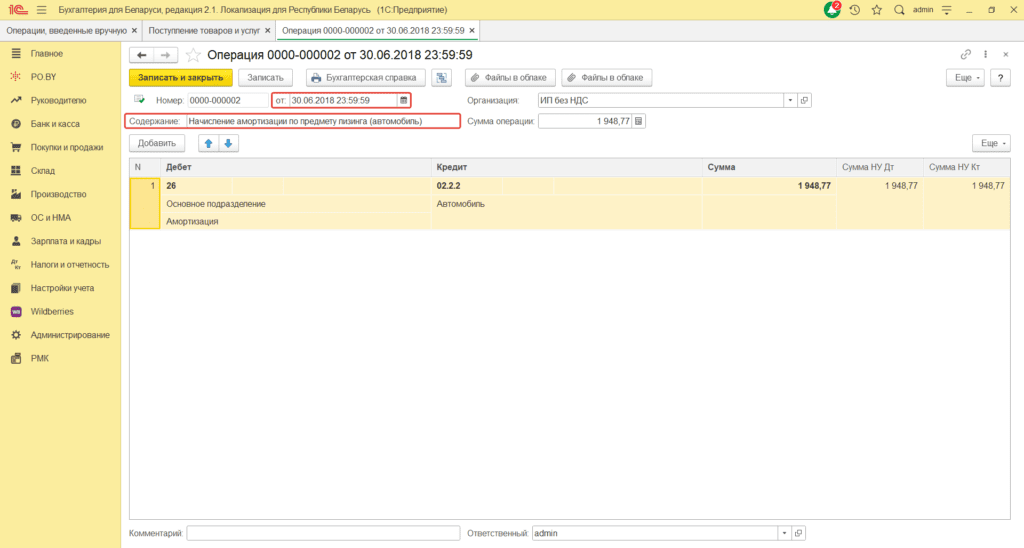

- Для корректного отражения данных в программе, в первом месяце амортизацию необходимо начислить вручную документом “Операции, введенные вручную” (вкладка Налоги и отчетность).

Норма амортизации рассчитывается исходя из суммы в бел. руб., эквивалентной стоимости предмета лизинга за вычетом выкупного платежа:

(12 730,08 – 127,30) * 2,0102 / 13 мес. = 1948,77

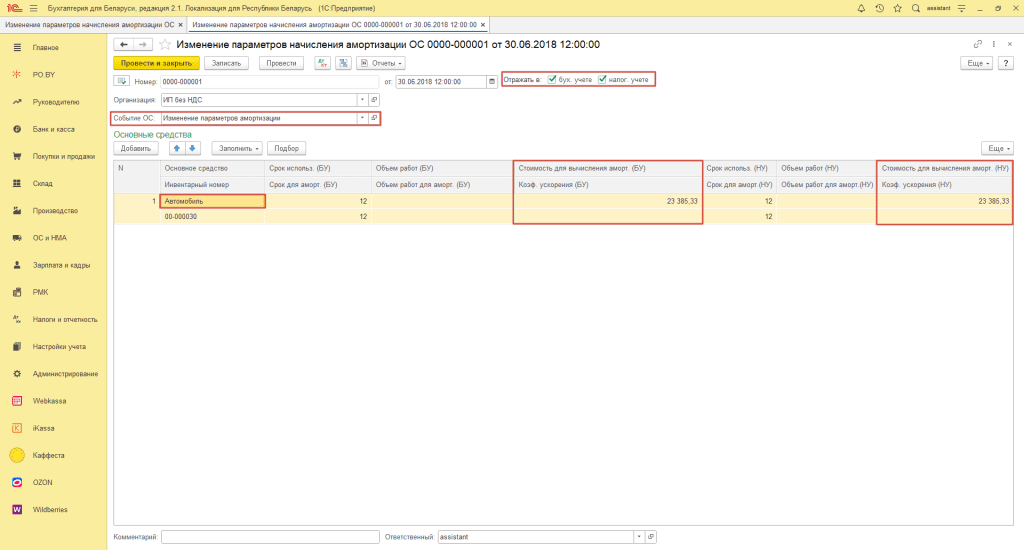

2. После этого необходимо изменить параметры начисления амортизации, чтобы она начислялась далее с учетом начисленной амортизации вручную. Для этого оформить документ “Изменение параметров начисления амортизации” (вкладка ОС и НМА). (При условии, что сумма амортизации в последующих месяцах будет одинаковая).

За стоимость для вычисления амортизации нужно взять амортизационную стоимость предмета лизинга за вычетом амортизации, которую была вручную начислена в первом месяце: ((12 730,08 – 127,30) * 2,0102) – 1948,77 = 23 385,33

Если сумма амортизации в следующих месяцах будет отличаться, то выполнять операции по начислению амортизации необходимо вручную при помощи документа “Операции, введенные вручную” (по примеру пункта 1). В документе “Принятие к учету” порядок учета ОС необходимо установить: “Стоимость не погашается”, чтобы проводка по амортизации не проходила при закрытии месяца.

Отражение начисления процентов по лизинговому договору

Ежемесячно на сумму лизингового платежа оформляется документ “Поступление товаров и услуг” (вкладка Покупки и продажи).

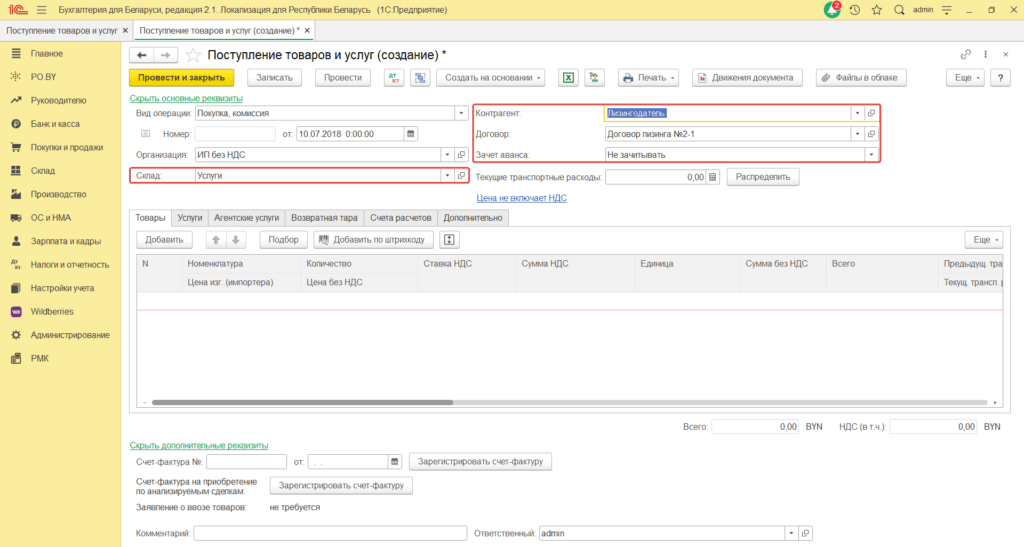

Шапка документа заполняется:

- Вид документа: покупка, комиссия;

- Дата: дата платежа;

- Склад: Услуги (или другой склад с типом “Оптовый”);

- Контрагент: Лизингодатель;

- Договор: с лизингодателем в ВYN;

- Зачет авансов: Не зачитывать.

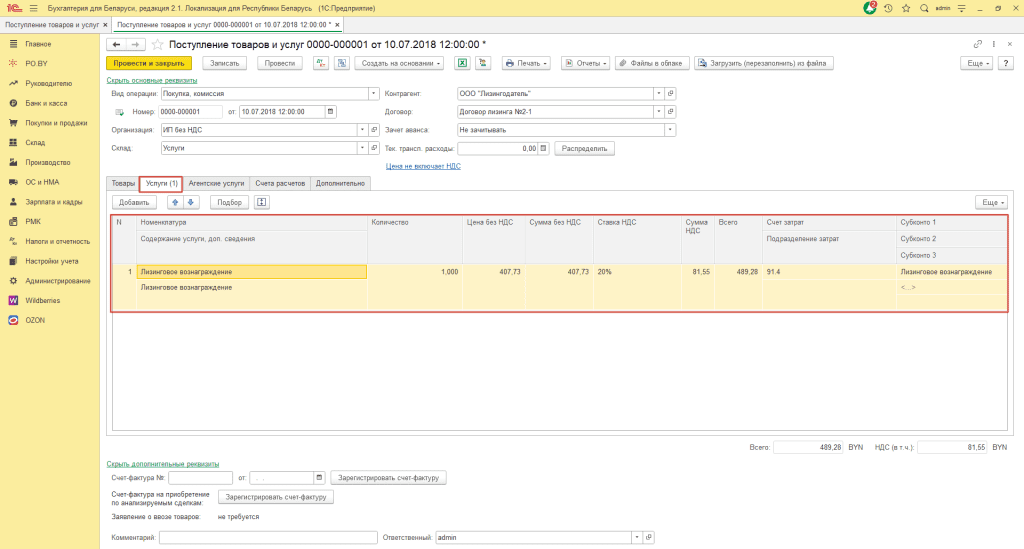

Табличная часть документа заполняется на вкладке Услуги, курс на дату оплаты составил 1,9772:

- Наименование: лизинговое вознаграждение;

- Цена без НДС: из табличной части “Процентная ставка + Прочие инвестиционные расходы” от 15 июля, 2018;

- Счет затрат: 91.4;

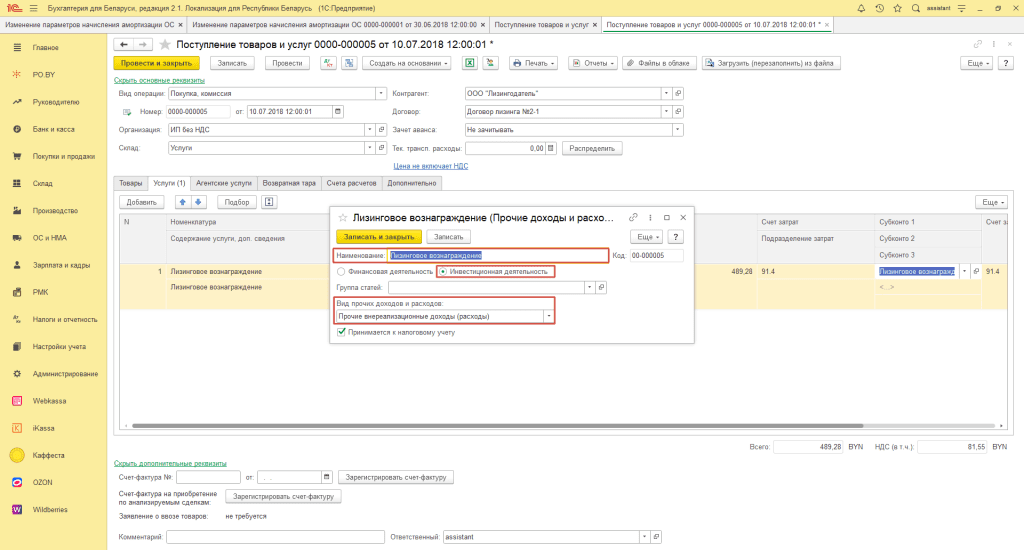

- Субконто 1 (Прочие доходы и расходы): выбрать необходимую или создать новую со следующими настройками:

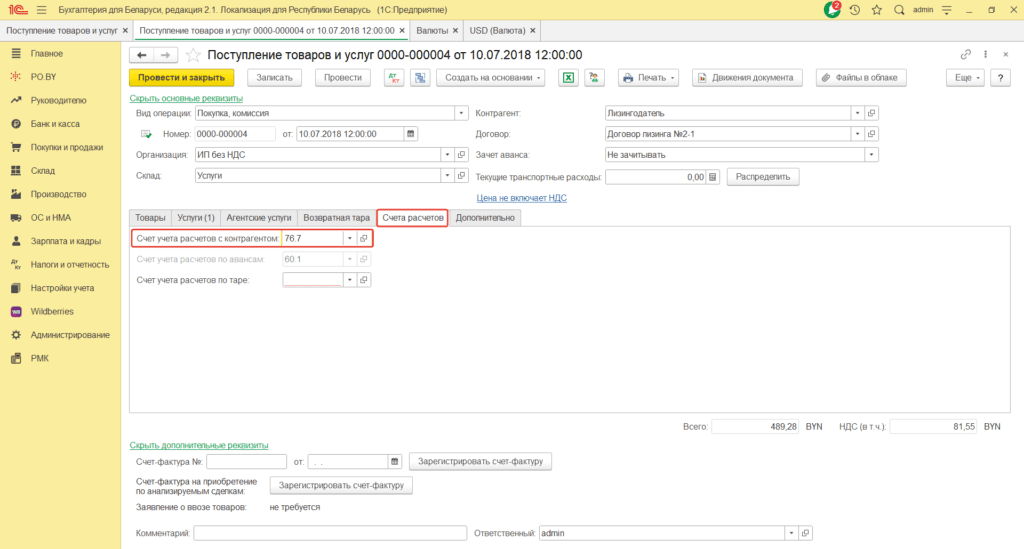

На вкладке Счета расчетов: счет учета расчетов с контрагентом – 76.7.

Оплата лизингового вознаграждения и предмета лизинга

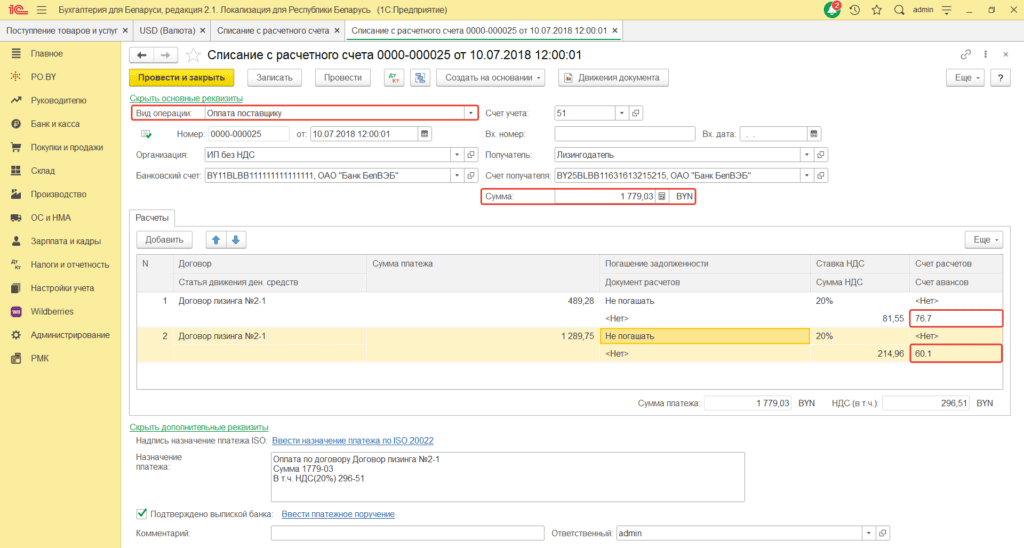

Оплата оформляется документом “Списание с расчетного счета” (вкладка Банк и касса).

Если оплата по банку прошла на сумму в бел. руб., эквивалентную сумме в долларах, указанной в графике платежей.

899,77 * 1,9772 = 1779,03 руб.

Для правильности отражения сумм в КУДИР сумму платежа необходимо разбить на 2 строки:

а) сумма лизингового платежа (489,28). Счет расчетов – 76.7;

б) сумма в возмещение стоимости предмета лизинга (1779,03 – 489,28 = 1289,75). Счет расчетов – 60.1.

Оплата лизингового вознаграждения и предмета лизинга

Оплата оформляется документом “Списание с расчетного счета” (вкладка Банк и касса).

По оплате предмета лизинга вид операции проставляется “Покупка с перечислением”, по лизинговому вознаграждению – “Оплата поставщику”.

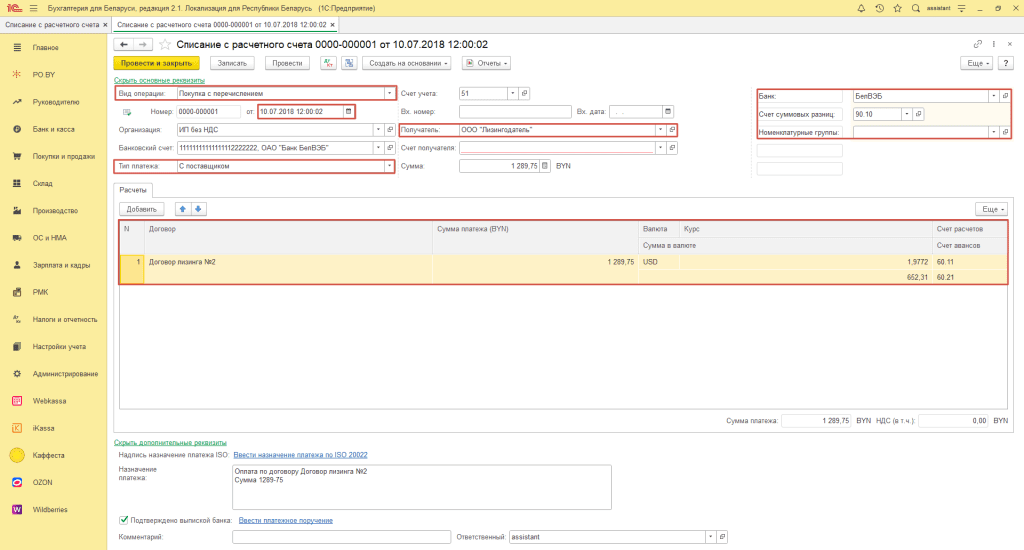

- Оплата предмета лизинга

Для оплаты предмета лизинга вид операции в документе “Списание с расчетного счета” проставляется “Покупка с перечислением“. Из графика платежей указываем сумму по колонкам 3 и 4 на 15 июля 2018 (за вычетом авансового платежа): 870 + 174 – 391,69 = 652,31 USD.

- Дата: дата внесения платежа по предмету лизинга;

- Тип платежа: С поставщиком;

- Счет учета: 51;

- Получатель: лизингодатель;

- Счет суммовых разниц: счет учета суммовых разниц (например, 90.10);

- Сумма в валюте: перечисленная лизингодателю оплата по предмету лизинга.

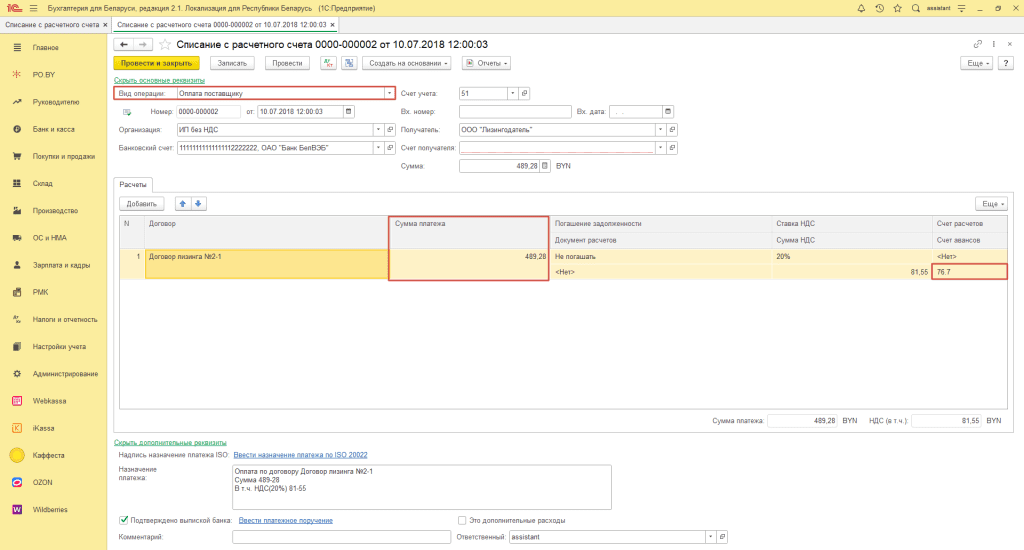

- Оплата лизингового вознаграждения

Для оплаты лизингового вознаграждения в документе “Списание с расчетного счета” установить вид операции “Оплата поставщику”. Сумма лизингового платежа 489,28 руб.

Добрый день, согласно инструкции о порядке ведения учета доходов и расходов абзац 2 п.23, если ИП работает по оплате, то после оплаты корректируется стоимость ОС на разницу возникающую при расчетах. В приведенном Вами примере описано для тех ИП кто по начислению абзац 3 п.23. Пожалуйста, объясните, как действовать, соблюдая инструкцию, тем кто работает по оплате?

Добрый день! Спасибо за верное замечание.

В соответствии с пунктом 22-23 инструкции 5 о порядке ведения доходов и расходов ИП. Следует, что стоимость приобретения ОС, выраженная в валюте, должна корректироваться с учетом разницы возникающей при расчетах, если ИП работает по принципу «по оплате».

Для того чтобы в программе 1С отразить увеличение стоимости основных средств (ОС) в связи с курсовой разницей, возникающей после оплаты, необходимо создать документ «Операция введенная вручную» и указать следующие проводки:

Д 03.2 К 90.10 – сумма корректировки стоимости ОС, возникающая при расчетах с поставщиками; [(курс оплаты- курс поступления)*сумму оплаты в валюте].

Что касается Амортизации по ОС, то ее необходимо будет отражать также ручной проводкой(как указано в инструкции).